Если на балансе организации числятся здания и сооружения, амортизация по ним начисляется с месяца, следующего за периодом ввода в эксплуатацию. Суммы износа рассчитываются в зависимости от типа объекта, исходя из определенного срока полезного использования здания (СПИ) в соответствии с Классификацией по Постановлению № 1 от 01.01.02 г. Рассмотрим, как проводится амортизация здания на типовом примере.

Метод начисления амортизации зданий и сооружений

Согласно п. 17 ПБУ 6/01, стоимость основных средства предприятия, включая здания различного назначения и сооружения, подлежит погашению посредством начисления амортизации. При этом в бухучете предусмотрено 4 способа расчета износа. Но в соответствии с нормами стат. 259 НК налогоплательщикам доступно лишь 2 метода, а на здания и сооружения из 8-10 групп амортизация может начисляться только линейным способом (п. 3 стат. 259). В связи с этим, чтобы не допустить образования разниц, расчет амортизации по зданиям рекомендуется проводить линейным методом, как в бухгалтерском , так и в налоговом учете .

Срок полезного использования зданий и сооружений

Для определения ежемесячной суммы износа потребуется установить срок полезного использования зданий и сооружений по Классификации основных средств в редакции от 07.07.16 г. Если обратиться к требованиям указанного законодательного документа, становится понятно, что здания могут относиться к 4-5, 7-10 группам; а сооружения – к 3-10. Различия в СПИ обусловлены, прежде всего, типом и назначением здания, а также материалами, из которого оно построено.

К примеру, на балансе компании числится производственный цех с железобетонными перекрытиями. В целях начисления амортизации здания срок полезного использования установлен в 20 лет и 1 мес. Объект отнесен к 8 группе.

Обратите внимание! СПИ может пересматриваться в случае проведения реконструкции либо модернизации объекта (п. 20 ПБУ 6/01).

Как рассчитать амортизацию зданий и сооружений

Для расчета амортизации по основному средству, срок использования которого уже определен, используется преимущественно линейный способ, предусматривающий равномерное списание первоначальной стоимости через износ. Формула заключается в вычислении нормы амортизации (НА) с последующим умножением на стоимость объекта для определения ежемесячной суммы начислений.

НА = 1 / СПИ х 100 %.

Пример

На балансе предприятия числится здание заводоуправления стоимостью в 12 000 000 руб. Бухгалтер отнес объект к 10 группе и установил СПИ в 361 мес. (30 лет и 1 мес.). Ежемесячная сумма амортизации по расчетам составит:

- (1 / 361 мес. х 100 %) х 12 000 000 руб. = 0,27 % х 12 000 000 = 32 400 руб.

В учете сделана типовая проводка:

- Начислена амортизация по зданию заводоуправления – проводка Д 26 К 02 на 32 400 руб.

Амортизация здания при УСН

Как начислить амортизацию на здание налогоплательщику на упрощенной системе налогообложения? Алгоритм расчета амортизационных отчислений в бухучете един для всех предприятий, и применяется независимо от налогового режима по правилам ПБУ 6/01. Что касается налогового учета при УСН, здесь порядок иной. В привычном смысле этого слова амортизация в НУ не начисляется, а стоимость объекта относится на расходы упрощенца равными частями в соответствии с нормами п. 3 ст. 346.16:

- По ОС и НМА (СПИ до 3 лет) – в первый год применения УСН.

- По ОС и НМА (СПИ от 3 до 15 лет) – в первый год списывается 50% от стоимости, во второй – 30%, в третий – 20%.

- По ОС и НМА (СПИ более 15 лет) – стоимость списывается равными долями в течение 10 лет применения УСН.

Любой объект недвижимости (кроме земли при нормальном использовании) подвержен износу. В результате ухудшаются его технические и экономические характеристики, а стоимость переносится по частям на выпускаемую продукцию или оказываемые услуги. Перенесенная стоимость покидает сферу недвижимости и накапливается в виде амортизационных отчислений для восстановления вложенного в объект капитала или других целей.

Срок службы – время утраты объектом потребительских свойств.

Срок службы делится на нормативный и фактический.

Износ – это потеря полезных свойств и уменьшение стоимости недвижимого имущества по любым причинам.

По российской концепции различают физический и моральный износ.

Физический износ – потеря технико-эксплуатационных свойств и потребительной стоимости (индивидуальный, средний, "естественный"). Различают физический износ: 1 рода – пропорционально интенсивности использования; 2 рода – под влиянием природных условий.

При физическом износе со временем происходит утрата первоначальных технико-экономических и социальных качеств недвижимости под влиянием эксплуатационных воздействий и природных сил. Физический износ определяется по соотношению фактического и нормативного сроков службы при линейном способе начисления амортизации:

где: Иф – физический износ;

Тф – фактический срок службы;

Тм – нормативный срок службы.

Моральный износ – частичное обесценение объекта независимо от его физического состояния. Различают моральный износ: 1 рода – в следствие удешевления воспроизводства объектов; 2 рода – в результате создания новых, более экономичных объектов.

![]() (2)

(2)

где: Им1 – моральный износ первого рода;

Сб – балансовая стоимость;

Св – восстановительная стоимость.

Моральный износ второго рода (Им2) в конечном счете выводится из сравнения доходности действующего старого объекта (Дс) и аналогичного нового (Дн):

![]() (3)

(3)

где: Им2 – моральный износ второго рода;

Дс – доходность действующего старого объекта;

Дн – доходность аналогичного нового объекта.

Износ тесно связан с амортизацией недвижимости, т.е. с постепенным переносом ее стоимости в течение всего срока службы на получаемое в процессе использования благо (продукцию, услуги и др.).

Амортизация – процесс перенесения стоимости объекта на выпускаемую продукцию или оказываемые услуги.

Амортизационные отчисления – денежное выражение перенесенной стоимости, соответствующее степени износа.

Норма амортизации – величина ежегодного погашения стоимости износа объекта.

Новая амортизационная политика в России (1999 г.) рассматривает амортизационные отчисления в качестве элемента текущих затрат, учитываемых при определении финансовых результатов, и в виде права на налоговые вычеты, а не обязанности осуществлять капитальные вложения в реновацию той же недвижимости.

Для определения амортизационных отчислений с 1998 г. применяются четыре основных способа:

1. Линейный (равномерный) метод – начисление амортизации равными долями по одинаковой норме в течение всего срока использования имущества до полного перенесения его стоимости на полученные услуги и товары по формуле:

![]() (4)

(4)

где: Сп – перенесенная часть стоимости (руб.);

На – норма амортизации (%);

Спб – первоначальная балансовая стоимость объекта (руб.).

2. Способ уменьшаемого остатка – амортизация начисляется исходя из остаточной (а не первоначальной) стоимости объекта, т.е. величина амортизации последовательно из года в год уменьшается в соответствии с уменьшением остаточной стоимости (первоначальная минус перенесенная).

3. Способ списания стоимости по сумме чисел лет срока полезного использования предусматривает увеличение срока переноса стоимости недвижимости равными долями на время нахождения объекта на консервации, в ремонте, реконструкции, когда начисление амортизации приостанавливается.

4. Способ списания стоимости пропорционально объему продукции (работ) позволяет ускорить или уменьшить фактическое начисление амортизации в соответствии с фактическим использованием объекта.

В мировой практике используется еще кумулятивный метод (метод суммы чисел), при котором применяется переменная норма амортизации. Она определяется путем деления числа лет, оставшихся до окончания физического срока службы недвижимого имущества, на кумулятивное число, равное сумме членов арифметической прогрессии.

Пример.

При сроке службы объекта в 100 лет кумулятивное число составит:

![]()

Тогда нормы амортизации будут равны:

а) в первый год – когда осталось 100 лет срока службы объекта:

![]()

б) в десятый год (осталось 90 лет срока жизни объекта):

![]()

В соответствии с п. 3 ст. 259 второй части Налогового кодекса РФ с 1 января 2002 г. начисление амортизации для целей налогообложения по объектам недвижимости может производиться линейным методом по формуле:

![]() (5)

(5)

для объектов, входящих в 8-10 амортизационные группы.

По другим средствам производства – нелинейным методом по формуле:

![]() (6)

(6)

где: К – месячная норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта;

n – срок полезного использования данного объекта (мес.).

В 1998 г. введена норма, согласно которой по объектам основных средств (в том числе и недвижимым), полученным безвозмездно (по договорам дарения) и приобретенным за счет бюджетных ассигнований, амортизация не начисляется.

При оценке недвижимости амортизация определяется путем разделения износа на три основных вида: физический, функциональный и экономический, или внешний (рис. 20).

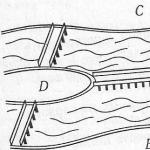

Рис. 20. Износ при оценке недвижимости.

Физический износ считается неустранимым, когда издержки на его исправление превосходят вклад, добавляемый к стоимости объекта. Для расчета неустранимого физического износа элементы здания подразделяются на долговременные (фундамент, перекрытия и др.) и быстро изнашивающиеся (подземные коммуникации, водопровод, крыша и др.). Износ долговременных элементов рассчитывается путем вычисления эффективного срока их службы и оставшегося срока физической жизни в реальных условиях, исходя из затрат на воспроизводство каждого компонента.

Устранимый физический износ – это текущий ремонт здания, затраты на проведение которого меньше восстановленной стоимости.

Функциональный износ означает несоответствие объекта действующим стандартам с точки зрения его функциональной полезности: удобства планировки, инженерного обеспечения, размера кухни, оборудования и др. Он может быть устранимым и неустранимым в зависимости от соотношения издержек на ремонт и величины дополнительно полученной стоимости всего объекта. Если вклад в стоимость больше затрат на восстановление, то функциональный износ считается устранимым.

Пример.

Если установка счетчиков расхода воды, встроенных шкафов, новой сантехники обошлась в 10 000 руб., а стоимость квартиры в результате повысилась на 20 000 руб., то устранимый функциональный износ составит сумму затрат – 10 000 руб. Если же затраты на эти улучшения будут 30 000 руб., то возникнет убыток – неустранимый функциональный износ в 10 000 руб. (20 000 – 30 000).

Неустранимый функциональный износ – это уменьшение стоимости недвижимости из-за недостатка или избытка (сверхдостаточности) ее качественных характеристик.

Пример.

Если стоимость дома с бассейном, потребовавшим дополнительных затрат в сумме 50 000 руб., увеличивается только на 30 000 руб., то функциональный неустранимый износ, обусловленный излишними потребительскими качествами, составит 20 000 руб.

Другой пример избыточного несоответствия: если на мощном фундаменте, рассчитанном на 20-этажное здание, существует 10-этажное строение, то излишние затраты – вычет из стоимости воспроизводства – и есть неустранимое функциональное устаревание. Физически и экономически неустранимы небольшие кухни (5–6 кв. м) в жилых домах, значительно снижающие стоимость квартир в них. Почти все "недостатки" и "излишества" в планировке и оформлении зданий практически неустранимы.

Величина функционального износа определяется путем рыночных сопоставлений взаимоувязанных пар (групп) объектов недвижимости, проданных на рынке несколько месяцев (недель) назад.

Внешний износ – это убытки, вызываемые внешними по отношению к границам недвижимости факторами: близость железнодорожных путей, автостоянок, бензоколонок, ухудшение экономических условий и других обстоятельств, снижающих стоимость объекта и получаемые доходы от него.

Количественно внешний износ устанавливается методом сравнения цен спаренных продаж сопоставимых объектов, один из которых имеет признаки негативного внешнего воздействия, а другой – нет.

Накопленный износ по всем причинам или износ одного вида можно исчислить методом срока жизни недвижимости (рис. 19). Взаимосвязь между износом, восстановительной стоимостью, эффективным возрастом и сроком физической жизни имеет вид:

![]() (7)

(7)

где: И – износ;

ВС – восстановительная стоимость;

Тэ – эффективный возраст;

Тф – срок физической жизни.

Процент износа от восстановительной стоимости недвижимости:

![]()

Если экономический срок жизни дома Эс = 60 лет, хронологический возраст Тх = 20 лет, а эффективный возраст Тэ = 30 лет, то износ:

![]()

хотя хронологический возраст – только одна треть периода.

В другом случае при лучших условиях эффективный возраст Тэ = 12 лет, тогда износ:

![]()

Расчет только одного вида износа (физического), составившего, например, 20%, не означает, что оставшийся срок экономической жизни будет 80%, или 48 лет. Такой прогноз, как и экстраполяция, вообще будет верным только в случае, если:

~ Сохранится в будущем фактический среднегодовой процент износа;

~ Не изменятся существенно факторы, влияющие на стоимость имущества;

~ Не предусматривается реконструкция объекта;

~ В оставшийся период объект будет использоваться в аналогичных условиях.

При обосновании остающегося срока экономической жизни недвижимости следует учитывать всю совокупность факторов, влияющих на его продолжительность.

Понятия "износ" и "амортизация" во многом не совпадают. В крайнем случае может оказаться так, что новый объект потерял полностью потребительские свойства в результате стихийных явлений, износ = 100%, а амортизация (Ам) еще не начислялась (Ам = 0). Часто встречается в практике и противоположный случай, когда строение полностью амортизировано (Ам = 100%), а износ составляет 20–30%, и оно может еще долгие годы использоваться.

"Бюджетные организации: бухгалтерский учет и налогообложение", 2013, N 8

По причине несовершенства налогового законодательства вопрос начисления амортизации на основные средства, права на которые подлежат государственной регистрации, был очень спорным. По мнению Минфина, включать данное имущество в амортизационные группы можно только после подачи документов на государственную регистрацию. ВАС РФ в своем Постановлении от 30.10.2012 N 6909/12 (далее - Постановление Президиума ВАС РФ N 6909/12) разъяснил, когда на такие объекты налогоплательщикам следует начислять амортизацию и является ли факт отсутствия подачи документов на государственную регистрацию основанием для неначисления амортизации. О начислении амортизации в налоговом учете на объекты основных средств, подлежащие государственной регистрации, пойдет речь в данной статье.

На стыке времен...

Согласно нормам п. 1 ст. 256 НК РФ амортизируемым имуществом в целях применения гл. 25 НК РФ признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб.

В п. 4 ст. 259 НК РФ говорится о том, что начисление амортизации по объектам амортизируемого имущества, в том числе по объектам основных средств, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, независимо от даты его государственной регистрации . Данное положение было введено Федеральным законом от 29.11.2012 N 206-ФЗ "О внесении изменений в главы 21 и 25 части второй Налогового кодекса Российской Федерации и статью 2 Федерального закона "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" (далее - Федеральный закон N 206-ФЗ) и стало применяться с 1 января 2013 г. До этой даты текст п. 4 ст. 259 НК РФ звучал следующим образом: "начисление амортизации по объектам амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию". При такой формулировке у бухгалтеров возникал вопрос, с какого момента следует начислять амортизацию по основному средству, право на которое подлежит государственной регистрации, - когда объект введен в эксплуатацию или когда объект введен в эксплуатацию и документы поданы на регистрацию в соответствующий орган?

Мнения Минфина и судов относительно данного вопроса были противоречивы. Некоторые разъяснения Минфина и судебные решения свидетельствовали о том, что для начала начисления амортизации по основному средству, право на которое подлежит государственной регистрации, необходимо выполнение двух условий:

- включение объекта в амортизационную группу (при наличии расписки о получении документов на регистрацию прав или наличии документально подтвержденного факта подачи документов на регистрацию указанных прав);

- ввод объекта в эксплуатацию.

Такая позиция была высказана в Письмах Минфина России от 17.08.2012 N 03-03-06/1/421, от 08.06.2012 N 03-05-05-01/31, от 04.03.2011 N 03-03-06/1/116, Постановлениях ФАС ЗСО от 05.10.2012 N А03-17670/2011, ФАС ПО от 31.05.2011 N А06-4719/2010, ФАС ПО от 05.10.2012 N А65-34738/2011 и др.

В противовес этой позиции суды, рассматривая споры о моменте начисления амортизации по объектам основных средств, право на использование которых подлежит государственной регистрации, придерживались совсем иной точки зрения. По мнению судей, в том числе по мнению ВАС РФ (Постановление Президиума ВАС РФ N 6909/12), факт подачи документов на государственную регистрацию прав на амортизируемое имущество препятствует начислению амортизации, когда сама она начала осуществляться (поскольку имущество стало эксплуатироваться). Отсутствие государственной регистрации права на объект основного средства в связи с тем, что налогоплательщик не реализовал право на своевременное оформление его в собственность, не может рассматриваться как основание для лишения налогоплательщика права на учет расходов, связанных с созданием и (или) приобретением этого объекта, через амортизацию.

Если объект основных средств отражен в качестве такового в бухгалтерском учете с определением первоначальной стоимости, введен в эксплуатацию и используется в производственной деятельности, то лишение налогоплательщика права начисления амортизационных отчислений и их учета в составе расходов при исчислении налога на прибыль организаций противоречит положению п. 4 ст. 259 НК РФ.

Таким образом, по мнению ВАС и других судей, начисление амортизации производится не со дня государственной регистрации прав на объект и документального ее подтверждения, а с момента введения объекта в эксплуатацию. Эта позиция содержится в Постановлениях ФАС ВСО от 05.02.2013 N А19-21331/2011, ФАС МО от 12.02.2013 N А40-31075/12-91-157, ФАС УО от 02.11.2012 N Ф09-9420/12, ФАС МО от 07.08.2012 N А40-87766/11-90-383, ФАС СКО от 28.08.2012 N А32-22683/2011 и др.

Казалось бы, такая ситуация была актуальна до 1 января 2013 г. и речь о ней вести не имеет смысла, однако это не совсем так. Есть налогоплательщики, которые до этой даты имели имущество, по которому амортизация не начислялась в связи с тем, что объекты не были зарегистрированы, следовательно, доходы не были уменьшены на суммы амортизации. Поэтому сейчас возникают следующие вопросы:

- с какого момента начисляется амортизация по основным средствам, которые были приобретены и введены в эксплуатацию до 01.01.2013, если документы на государственную регистрацию прав поданы в 2013 г. (п. 11 ст. 258, п. 4 ст. 259 НК РФ);

- может ли налогоплательщик уменьшить налог на прибыль, если в 2013 г. доначислит амортизацию по объектам, которую он мог бы начислить в 2012 г.?

Амортизация по объектам, приобретенным до 1 января 2013 года

Для ответа на вопрос, может ли налогоплательщик уменьшить налог на прибыль, если в 2013 г. доначислит амортизацию по соответствующим объектам, которую он мог бы начислить, но не начислил в 2012 г., обратимся к нормам НК РФ и разъяснениям ФНС России, приведенным в Письме от 31.05.2013 N ЕД-4-3/9944@.

В соответствии с пп. "б" п. 5 ст. 1 Федерального закона N 206-ФЗ с 1 января 2013 г. из ст. 258 НК РФ исключен п. 11, определявший включение вышеуказанных объектов основных средств в состав амортизационных групп с момента подачи документов на государственную регистрацию. Вместе с тем согласно новой редакции п. 4 ст. 259 НК РФ, изменения в который внесены п. 6 ст. 1 Федерального закона N 206-ФЗ, начисление амортизации по объектам амортизируемого имущества, в том числе по объектам основных средств, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, независимо от даты его государственной регистрации.

Таким образом, с 1 января 2013 г. НК РФ не связывает момент начала начисления амортизации по объектам основных средств с датой их государственной регистрации, а ставит его в зависимость только от ввода объектов основных средств в эксплуатацию.

При этом новые нормы НК РФ не имеют переходных положений для объектов основных средств, введенных в эксплуатацию до 1 января 2013 г.

Минфин России по данному вопросу в Письме от 12.03.2013 N 03-03-06/1/7285 разъяснил, что изменения, внесенные в НК РФ Федеральным законом N 206-ФЗ, не распространяются на основные средства, введенные в эксплуатацию до 1 января 2013 г.

Налогоплательщики, до 1 января 2013 г. принявшие к учету и введшие в эксплуатацию в качестве основных средств недвижимое имущество, по которому документы на государственную регистрацию прав не подавались, не могут учесть амортизацию, начисленную по такому имуществу, ни по нормам НК РФ, действовавшим до 1 января 2013 г., ни по нормам, действующим после этой даты.

Однако, по мнению ФНС, Постановление Президиума ВАС РФ N 6909/12, а также имеющиеся неясности в действующей с 1 января 2013 г. редакции НК РФ будут способствовать толкованию положения о возможности начисления амортизации по объектам основных средств, отраженным в бухгалтерском учете, введенным в эксплуатацию и используемым в производственной деятельности до 1 января 2013 г., в пользу налогоплательщиков.

Если принять во внимание Письма Минфина России (от 22.04.2013 N 03-03-06/4/13773, от 05.04.2013 N 03-03-06/4/11151, от 29.03.2013 N 03-03-06/1/10161, от 18.03.2013 N 03-03-06/1/8157, от 15.03.2013 N 03-03-06/1/7940, от 12.03.2013 N 03-03-06/1/7285, от 28.02.2013 N 03-03-06/1/5798), то в отношении основных средств, введенных в эксплуатацию до 01.01.2013, момент начисления амортизации определяется в соответствии с прежним порядком, действовавшим до этого года, то есть амортизация начисляется с момента документально подтвержденного факта подачи документов на регистрацию прав. Таким образом, Минфин продолжает настаивать на своем и "привязывает" факт подачи документов на регистрацию к основанию для начисления амортизации на объект основных средств, не принимая во внимание Постановление Президиума ВАС РФ N 6909/12, в котором Верховный Суд исключил данную взаимосвязь. По нашему мнению, на объекты основных средств, приобретенные и введенные в эксплуатацию до 1 января 2013 г. (даже если документы на государственную регистрацию были поданы только в 2013 г.), амортизация может быть начислена.

Составление уточненной налоговой декларации

Согласно нормам ст. 81 НК РФ при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном данной статьей.

При обнаружении налогоплательщиком в поданной им налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, он вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном ст. 81 НК РФ. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

- представления уточненной налоговой декларации до момента, когда он узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за соответствующий период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Таким образом, налогоплательщики, не начислявшие амортизацию по объектам основных средств, введенным в эксплуатацию, но по которым документы на государственную регистрацию поданы не были, в учете отражают начисление амортизации по данным объектам за период, предшествующий 1 января 2013 г., и представляют в налоговые органы уточненные налоговые декларации (Письмо ФНС России от 31.05.2013 N ЕД-4-3/9944@).

Т.Сильвестрова

Главный редактор журнала

"Бюджетные организации:

бухгалтерский учет и налогообложение"

Руководствуясь принципами экономии производственных расходов, в большинстве случаев организацией принимается решение о восстановлении производственных фондов. И как показывает практика, возникают многочисленные проблемные моменты в классификации проводимых затрат и организации учета.

Классификация затрат на восстановление проводится по следующим видам выполняемых работ: ремонт, реконструкция, модернизация или техническое перевооружение.

Ремонт - работы по восстановлению или замене отдельных частей зданий (сооружений) или целых конструкций, деталей и инженерно-технического оборудования в связи с их физическим износом и разрушением на более долговечные и экономичные, улучшающие их эксплуатационные показатели (п.3.8 Постановление Госстроя РФ от 05.03.2004 №15/1 «Об утверждении и введении в действие Методики определения стоимости строительной продукции на территории Российской Федерации»);

Реконструкция - это изменение параметров объектов капитального строительства, их частей (высоты, количества этажей, площади, показателей производственной мощности, объема) и качества инженерно-технического обеспечения (ст. 1 Градостроительного кодекса Российской Федерации от 29.12.2004 N 190-ФЗ: реконструкция).

Вместе с тем понятие «реконструкция» дано в п.2 ст.257 НК РФ для целей налогообложения прибыли. Так, к реконструкции относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей и осуществляемое по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

К работам по достройке, дооборудованию, модернизации согласно п.2 ст.257 Налогового кодекса Российской Федерации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения или иного объекта амортизируемых основных средств, повышенными нагрузками и (или) другими новыми качествами.

Таким образом, результатом проведения модернизации, реконструкции и технического перевооружения является улучшение (повышение) первоначально принятых нормативных показателей функционирования объекта основных средств (в частности, срока полезного использования, мощности, качества применения).

А в результате проведения ремонта проводится устранение неисправностей, замена изношенных элементов, что не влечет за собой изменение технико-экономических показателей объекта.

Несмотря на видимое отличие применяемых понятий, отличить ремонт и проведение модернизации или реконструкции порой достаточно проблематично. Решением данной проблемы в случае проведения восстановительных работ объектов недвижимости, является разрешение на проведение работ, выданное уполномоченным органом исполнительной власти, определяющее вид выполняемых работ (строительство, реконструкция или капитальный ремонт).

Если в результате модернизации и реконструкции улучшаются первоначально принятые показатели эксплуатации объекта (срок полезного использования, мощность, качество применения и т.п.), затраты на проведение восстановительных работ относятся на увеличение первоначальной стоимости объекта. Данное требование применяется как для целей бухгалтерского учета, так и налогового учета (п.27 ПБУ 6/01; п.2 ст.257 НК РФ). При этом на практике возникают разногласия, касающиесяопределения срока эксплуатации и соответственно начисления амортизации для целей бухгалтерского и налогового учета.

Бухгалтерский учет:

Согласно требованиям п. 20 ПБУ 6/01 в случаях улучшения первоначальных показателей эксплуатации объекта основных средств, в результате проведенной реконструкции или модернизации, срок полезного использования объекта пересматривается.

Критерии увеличениясрока эксплуатации восстановленного объекта, действующим законодательством не определены. Оценка необходимого увеличения срока эксплуатации проводится организацией самостоятельно, основываясь на изменения показателей технической эксплуатации объекта. В качестве обоснования действий бухгалтерской службы возможно использование отчета технической службы или соответствующего специалиста.

В дальнейшем начисление амортизации, с применением линейного метода, проводится в следующем порядке:

Сумма амортизации = (Первоначальная стоимость до восстановления + Затраты на восстановление) / (Первоначальный срок полезного использования + Увеличение срока полезного использования в связи с проведением восстановления)

При проведении восстановительных работ продолжительностью более 12 месяцев, начисление амортизационных отчислений приостанавливается (п.23 ПБУ 6/01).

Налоговый учет:

В отличие от требований бухгалтерского учета увеличение срока полезного использования объекта, после проведения восстановительных работ (модернизация, реконструкция) является правом, а не обязанностью организации.Положение (абз.2 п.1 ст.258 НК РФ.

Применение данного права требует тщательной оценки. На первый взгляд может показаться, что начисление амортизации при увеличении только стоимости объекта является достаточно выгодным, так как позволяет сократить период признания капитальных вложений в составе расходов, принимаемых для целей налогообложения, а, следовательно, и сумму налоговых обязательств, начисленных по налогу на прибыль и налогу на имущество. В то же время, реализация данного права может повлечь возникновение споров с контролирующими налоговыми органами. И необходимость представления доказательств того, что изменение технических показателей эксплуатации объекта (реконструкции, модернизации) не влечет за собой, изменение срока полезного использования. А это потребует определенных усилий, принимая во внимание прямую зависимость данных показателей.

Не увеличить срок полезного использования и избежать разногласий возможно только в случае проведения реконструкции (модернизации) объектов изначально имеющих максимальный срок в соответствующей амортизационной группе.

Так согласно п. 1 ст. 258 НК РФ в случае принятия решения об увеличении срока полезного использования, увеличение срока может быть осуществлено в пределах срока, установленного для той амортизационной группы, в которую ранее был включен объект .

Наиболее характерный пример приведен в письме Минфина России от 10.11.2006 N 03-03-04/2/235. На балансе банка находится автомобиль. По классификации он отнесен к четвертой амортизационной группе (со сроком полезного использования свыше 5 лет и до 7 лет). Если при начислении амортизации банк установил по нему в налоговом учете срок полезного использования 5 лет. После проведения модернизации банк вправе увеличить по данному имуществу срок полезного использования только на 2 года . Если срок уже был установлен 7 лет , то, несмотря на модернизацию, банк не имеет права увеличить срок полезного использования этого амортизируемого имущества.

Таким образом, порядок начисления амортизационных отчислений для целей налогообложения основан на принципе применения нормы амортизации только в пределах определенной амортизационной группы, независимо от изменения стоимости объекта. Применительно к рассматриваемому примеру, начисление амортизации банком по автомобилю возможно с применением нормы амортизации в пределах от 0,0164 % (1/61 мес. х 100%) до 0,0119 % (1/84 мес. х 100%).

В результате реализации данного принципа при проведении модернизации (реконструкции) на практике возникают случаи недосписания и наоборот преждевременного списания первоначальной стоимости объекта в течение определенного срока полезного использования.

Основываясь на данные вышеприведенного примера, проведем расчет начисления амортизации, в случае если проведено увеличение срока полезного использования и срок остался неизменным:

Пример: Автомобиль принят к учету по первоначальной стоимости 300 000 руб. и сроком полезного использования 61 месяцев (четвертая амортизационная группа). Начисление амортизации проводится с применением линейного способа. До проведения реконструкции объект находился в эксплуатации 27 месяцев. Расходы на реконструкцию составили 50 000 руб.

Сумма амортизации в месяц - 4 920 руб. (300 000 руб. x 0,0164% : 100%), где:

0,0164%= 1: 61 мес. x 100% (норма амортизации).

С момента ввода в эксплуатацию до момента проведения реконструкцииначисление амортизации составляет 132 840 руб. (4 920 руб. x 27 мес.).

Первоначальная стоимость после реконструкции составит 350 000 руб. (300 000 руб.+ 50 000 руб.).

2. Если проведено увеличение срока полезного использования до 7 лет (84 мес.):

Сумма амортизации в месяц - 4 165 руб. (350 000 руб. x 0,0119% : 100%), где:

0,0119%= 1: 84 мес. x 100% (норма амортизации).

С момента проведения реконструкции до истечения срока полезного использования начисление амортизации составит237 405 руб. (4 165 руб. x (84 мес.-27 мес.)) = (4 165 руб. х 57 мес.).

Сумма начисленной амортизации в течение определенного срока составит 370 245 руб. (132 840 руб. + 237 405 руб.). Превышение первоначальной стоимости составляет20 245 руб. (350 000 руб.- 370 245 руб.), что является не допустимым. Следовательно, период списания первоначальной стоимости составит не 57 мес. (84 мес. - 27 мес.), а 52 мес. (217 160 руб. /4 165 руб.).

3. Если срок полезного использования остается неизменным:

Сумма амортизации после проведения реконструкции в месяц - 5 740 руб. (350 000 руб. x 0,0164% : 100%).

После реконструкции до истечения срока полезного использования амортизация составит 195 160 руб. (5740 руб. х (61-27 мес.).

Сумма начисленной амортизации в течение установленного срока полезного использования составит 328 000 руб. (132 840 руб. + 195 160 руб.).

На момент окончания срока первоначальная стоимость в размере 22 000 руб. (350 000 руб. - 328 000 руб.) остается не списанной.

По мнению Минфина России, сумма амортизации подлежит списанию после истечения срока полезного использования в течение 4 месяцев (22 000 руб. x 5 740 руб.). Так 17 220 руб. (5 740 руб. х 3 мес.), подлежит списанию в течение 3 месяцев, и 4 780 руб. (22 000 руб. - 17 220 руб.) в четвертом (последнем) месяце.

Сокращение срока начисления амортизации в результате преждевременного списания не противоречит требованиям НК РФ. В соответствии с требованиями п.5 ст.259.1 НК РФ начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества, либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

Начисление амортизации в случае недосписания первоначальной стоимости, по мнению Минфина России, является вполне обоснованным в связи с необходимостью включения в состав расходов всей суммы проведенных капитальных вложений (Письма Минфина России от 10.11.2006 N 03-03-04/2/235; от 02.03.2007 N 03-03-06/1/146, от 15.06.2007 N 03-03-06/1/380, от 04.04.2007 N 03-03-06/1/219). В то же время выводы Минфина России не являются однозначными. Буквальное прочтение п.5 ст.259.1 Налогового кодекса Российской Федерации свидетельствует об отсутствии основания признания амортизации по объектам, с истекшим сроком полезного использования, в связи с выполнением второго из перечисленных условий, а именно выбытия объекта из состава амортизируемого имущества.

В соответствии с требованием п.1 ст.258 НК РФ: «Амортизируемым имуществом в целях настоящей главы признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 рублей».

Соответственно, порядок списания суммы амортизации, не списанной в течение определенного срока полезного использования остается не определенным, и стоит ли руководствоваться письмами Минфина России остается выбором организации.

Отдельному рассмотрению подлежит порядок начисления амортизации в случае проведения реконструкции объекта ранее находящегося в эксплуатации, у предыдущего собственника.

В соответствии с требованием п. 12 ст.259 НК РФ: «Организация, приобретающая объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. Если срок фактического использования данного основного средства у предыдущих собственников окажется равным или превышающим срок его полезного использования, определяемый классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с настоящей главой, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов ».

Основываясь на данные первоначально приведенного примера проведен, расчет амортизации, в случае приобретения объекта бывшего в эксплуатации.

Пример: Обществом принят к учету автомобиль по первоначальной стоимости 300 000 руб. По данным налогового учета предыдущего собственника автомобиль, относился к четвертой амортизационной группе предполагающей использование имущества от 5 до 7 лет. И находился в эксплуатации 8 лет, на момент реализации был полностью самортизирован. Начисление амортизации проводится с применениемлинейного способа. До проведения реконструкции объект находился в эксплуатации 2 месяца. Расходы на реконструкцию составили 50 000 руб.

1. Начисление амортизации до проведения реконструкции:

Срок эксплуатации автомобиля предыдущим собственником составил 8 лет и срок полезного использования, определяемый классификацией основных средств. Следовательно, в соответствии с п. 12 ст. 259 НК РФ общество имеет право самостоятельно определить срок полезного использования приобретенного автомобиля. Руководствуясь требованиями п.1 ст.258 и п.12 ст.259 Налогового Кодекса Российской Федерации минимальный срок полезного использования, в случае приобретения объекта находящегося в эксплуатации в течение длительного периода, превышающего максимальный срок, определенный классификацией основных средств, должен составлять 13 месяцев (свыше 12 месяцев). В то же время срок необходимо определять с учетом срока возможного использования объекта имущества в деятельности общества в дальнейшем, его способности приносить доход и технических характеристик (п.1 ст.258 НК РФ, п.4 ПБУ 6/01). Что в свою очередь служит основанием возникновения споров с контролирующими налоговыми органами, особенно при существенном уровне проведенной капитализации и сумме начисленной амортизации.

Сумма амортизации в месяц - 23 070 руб. (300 000 руб. x 0,0769% : 100%), где:

0,0769%= 1: 13 мес. x 100% (норма амортизации).

Начисленная сумма амортизации, до проведения реконструкции составляет46 140 руб. (23 070 руб. x 2 мес.).

2. Первоначальная стоимость после реконструкции составит 350 000 руб. (300 000руб. + 50 000 руб.).

Как отмечалось ранее после проведения реконструкции обществу представлено право провести увеличение срока полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство (п.1 ст.258 НК РФ). Увеличение срока не может быть проведено на срок, превышающий предельно установленного классификацией для данной группы основных средств (Письмо Минфина России от 10.11.2006 N 03-03-04/2/235).

В рассматриваемом случае обществу предоставлено право провести увеличение срока полезного использования автомобиля на срок, не превышающий 7 лет. При этом норма амортизации определяется с учетом проведенного увеличения срока полезного использования (п.2 ст.259.1 НК РФ).

Допустим, увеличение срока полезного использования проведено на 2 года (24 мес.):

Сумма амортизации в месяц составит - 9 450 руб. (350 000 руб. x 0,0027% : 100%), где:

0,0027%= 1: (13 мес.+24 мес.) x 100% (норма амортизации).

В последующем начисление амортизации будет проведено в сумме 303 860руб. (350 000 руб. - 46 140 руб.) в течение 33 месяцев, с учетом списания 1 460 руб. в последний месяц.

3. В случае принятия обществом имеющегося налогового риска и применения первоначальной нормы амортизации, применяемой до проведения реконструкции объекта, начисление амортизации проводится в следующем порядке:

Сумма амортизации после проведения реконструкции в месяц - 26 915 руб. (350 000 руб. x 0,0769% : 100%).

До истечения срока полезного использования списание суммы начисленной амортизации будет проведено в сумме 303 860 руб. в течение 12 месяцев, так 296 065 руб. в течение 11 месяцев и 7 795 руб. в последнем месяце.

Как видно из приведенного примера, списание затрат проведенных на реконструкцию, без изменения срока полезного использования объекта является наиболее выгодным, и наиболее рискованным, в зависимости от уровня существенности проведенных затрат.

Помимо вышеперечисленных особенностейучета затрат на реконструкцию (модернизацию) объектов находящихся в собственности организации, на практике не редко возникает вопрос порядка проведения начисления амортизации по объекту (зданию), частично находящемуся на реконструкции более 12 месяцев.

По мнению Минфина России изложенному в письме Департамента налоговой и таможенно-тарифной политики Минфина РФ от 02.11.2007г. № 03-03-06/1/765 начисление амортизации части здания фактически находящегося в эксплуатации, допускается только в случае разделения здания на отдельные помещения.

Учитывая вышеизложенное, в целях минимизации налоговых рисков, в случае проведения реконструкции только части объекта, необходимо предварительно провести разделение объекта на отдельные инвентарные объекты. Применительно к зданию, необходимо провести регистрацию и принять к учету отдельные помещения.

Аудитор ЗАО «Сибирская Юридическая Компания - Аудит»

Мозговая Надежда Валентиновна

Когда организация покупает недвижимость, подлежащую обязательной государственной регистрации, и принимает её к учету как основное средство, встает вопрос начисления амортизации. Действительно, давайте попробуем разобраться, когда же начинается амортизация недвижимости: в тот месяц, когда только подаются документы на госрегистрацию права на недвижимость, или начиная со следующего месяца.

Понятно, что объект недвижимости стоит гораздо больше 40 000 рублей, это один из критериев отнесения основного средства к амортизируемому имуществу. Так же должны выполняться и три других: использование для получения дохода, срок полезного использования свыше 12 месяцев и должно быть в собственности налогоплательщика (пункт 1 статьи 256 НК РФ).

Первоначальная стоимость основного средства, подсчитанная согласно пункту 1 статьи 257 НК РФ, принимается к расходам по налогу на прибыль через амортизационный механизм. При этом по амортизационным группам основные средства делятся в зависимости от сроков полезного использования (пункт 1 статьи 258 НК РФ).

Здания, как правило, входят в 8-10 амортизационные группы, а по этим группам метод начисления амортизации может быть только линейный, независимо от того, какой метод закреплен в учетной политике компании для всего остального амортизируемого имущества (пункт 3 статьи 259 НК РФ). При этом методе амортизацию надо начислить по каждому основному средству отдельно (пункт 2 статьи 259 НК РФ).

Начислять амортизацию следует после введения в эксплуатацию с первого числа следующего месяца. Что касается основных средств, право собственности на которые нужно обязательно регистрировать, то в пункте 11 статьи 258 НК РФ про них сказано отдельно. Их включают в состав амортизационной группы, начиная с момента подачи бумаг на регистрацию, а документом, это подтверждающим, будет расписка, в которой перечисляются поданные документы и указывается дата и время подачи (письмо Минфина России №03-03-06/1/116 от 04 марта 2011 г., письмо УФНС России по г. Москве №16-15/137360.2 от 28 декабря 2009 г.).

Как видно из приведенных выше норм, четкого ответа, когда же следует начинать начислять амортизацию недвижимости, право собственности на которое надо регистрировать в госорганах, нет. Сейчас есть три варианта решения этого вопроса:

Позиция налоговых органов и Минфина России: амортизация недвижимости начинается со следующего месяца после ввода в эксплуатацию, но не раньше, чем будут поданы документы на регистрацию права собственности (письмо Минфина РФ №03-03-06/1/492 от 29.07.2010 г., от 07.12.2009 №03-03-06/2/231, письмо УФНС РФ по г. Москве №16-15/137360.2 от 28.12.2009 г.). Эту позицию поддерживают и некоторые суды (постановление ФАС Поволжского округа №Ф06-3947/11 от 31.05.2011 г. по делу №А06-4719/2010).

Позиция Минфина РФ: с первого числа следующего месяца после введения в эксплуатацию, но не раньше первого числа месяца, идущего за тем, когда получена расписка о подаче документов на госрегистрацию (письма Минфина России №03-03-06/1/96 от 14.02.2011 г., №03-03-06/1/823 от 14.12.2011 г., №03-03-06/1/598 от 20.09.2010 г.). Это мнение высказывается финансистами позже, чем приведенное выше.

Позиция большинства арбитражных судов: момент начисления амортизации не связан с доказательством представления документов на регистрацию права на имущество. Важнее момент ввода недвижимого имущества в эксплуатацию. Это значит, что амортизировать надо начинать с первого числа следующего месяца после введения в эксплуатацию (постановление 11-го арбитражного апелляционного суда №11АП-1039/12 от 01.03.2012 г., 9-го арбитражного апелляционного суда №09АП-2654/12 от 21.03.2012 г., ФАС Центрального округа по делу №А35-10007/2009 от 16.11.2010 г., ФАС Волго-Вятского округа №Ф01-408/2011 от 03.03.2011 г., ФАС Северо-Западного округа №А42-2083/2008 от 13.05.2009 г.).

Последнее мнение было поддержано и ВАС РФ. Одно из дел (определение ВАС РФ от 06.08.2012 №ВАС-6909/12) недавно рассматривалось Президиумом Высшего Арбитражного Суда РФ. При его рассмотрении ВАС практически признал, что момент начала амортизации при учете для налогообложения прибыли по объектам амортизируемого имущества, на которое право собственности нужно регистрировать в обязательном порядке, не обусловлен фактом представления документов на государственную регистрацию.