Допустим, АО «Шторкин Дом» продает основное средство взаимозависимому лицу, по которому ранее была начислена амортизационная премия. Необходимо:

- Изучить теоретический вопрос восстановления амортизационной премии при реализации ОС ранее 5 лет использования взаимозависимым лицам;

- Проверить заполнение и провести документы, связанные с приобретением автомобиля, вводом его в эксплуатацию;

- Провести регламентный документ «Закрытие месяца» за январь – июнь с целью начисления амортизации по ОС;

- Выполнить Операцию №1 по реализации ОС и выставлению счета-фактуры;

- Провести регламентный документ «Закрытие месяца» за июль;

- Проверить правильность расчета амортизации и амортизационной премии, а также проводки, формируемые документом «Амортизация и износ основных средств» и документом «Расчет налога на прибыль»;

- Определить разницы в соответствии с ПБУ 18/02;

- Сформировать регистры налогового учета;

- Заполнить декларацию по налогу на прибыль за 9 месяцев.

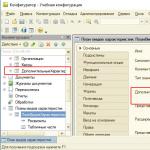

Для того, чтобы получить правильное движение по счетам налогового учета, необходимо проверить в базе данных 1С 8.2 заполнение документов и осуществить их проведение:

- по поступлению основного средства Автомобиль Ford Tourneo Connect от ООО ” Автопарк ” на сумму 953 000руб. от 30.01.2013г.

- на ввод в эксплуатацию основного средства Автомобиль Ford Tourneo Connect от 30.01.2013г.

- Закрытие месяца за период январь – июль 2013г.

Параметры для выполнения операции №1:

Шаг 1. Оформим документ «Передача ОС»

Особенности заполнения документа:

- В поле Восстановить амортизационную премию необходимо установить флажок, если премия подлежит восстановлению при продаже;

- В поле Статья доходов выбирается статья доходов, по которой в налоговом учете будет отражаться доход по амортизационной премии:

Шаг 2. Проводки, формируемые при продаже основных средств

Проводки, формируемые при реализации основных средств по бухгалтерскому учету

- Дт 62.01 Кт 91.01 на сумму выручки от реализации – 950 000,00 руб.;

- Дт 91.02 Кт 68.02 на сумму начисленного НДС с реализации – 144 915,25 руб.;

- Дт 26 Кт 02.01 на сумму месячной амортизации за последний месяц – 13 460,45 руб. (проверка расчета амортизации = 807 627,12руб. / 60 мес);

- Дт 01.09 Кт 01.01 на сумму первоначальной стомости ОС – 807 627,12 руб.;

- Дт 02.01 Кт 01.09 на сумму начисленной амортизации за все время пользования ОС – 80 762,70 руб.;

- Дт 91.02 Кт 01.09 на остаточную сумму ОС – 726 864,42 руб. (проверка расчета = 807 627,12 – 80 762,70).

Проводки, формируемые при продаже ОС по налоговому учету

- Дт 62.01 Кт 91.01 на сумму выручки от реализации без учета НДС – 805 084,75 руб.;

- Дт 26 Кт 02.01 на сумму месячной амортизации за последний месяц – 9 422,32 руб. (проверка расчета амортизации = (807 627,12руб.- 242 288,14) / 60 мес);

- Дт 01.09 Кт 01.01 на сумму первоначальной стоимости ОС за минусом амортизационной премии – 565 338,98 руб.;

- Дт 02.01 Кт 01.09 на сумму начисленной амортизации за все время пользования ОС – 56 533,92 руб.;

- Дт 91.02 Кт 01.09 на остаточную стоимость ОС – 508 805,06 руб. (проверка расчета = 565 338,98 – 56 533,92);

- Дт 91.02 Кт 01.09 на остаточную стоимость ОС – 242 288,14 руб. (амортизационная премия включается в остаточную стоимость по НУ);

- Кт 91.01 на сумму восстановленной амортизационной премии – 242 288,14 руб.

Проводки, формируемые по ПБУ 18/02

1) В момент начисления амортизации по БУ (13 460,45 руб.) и амортизации по НУ (9 422,32 руб.) налогооблагаемые временные разницы погашаются на сумму разницы:

- Дт 26 Кт 02.01 сумма 4 038,13 руб. – Проводка по признаку ВР (проверка расчета разниц = 13 460,45 (БУ) – 9 422,32 (НУ));

2) При списании остаточной стоимости ОС сумма по НУ (508 805,06 руб.) и БУ (726 864,42 руб.) отличается на сумму списанной амортизационной премии по НУ, поэтому производится погашение налогооблагаемых :

- Дт 91.02 сумма 218 059,36 руб. – Проводка по признаку ВР (проверка расчета разниц = 726 864,42 (БУ) – 508 805,06 (НУ));

3) Отражена восстановленная амортизационная премия по НУ 242 288,14 руб. – возникает Постоянная положительная разница (в БУ в доходы не включаем в НУ включаем):

- Кт 91.01 на сумму амортизационной премии – 242 288,14 руб. – Проводка по признаку ПР.

4) Отражена амортизационна премия в качестве расхода – увеличения С остаточной по НУ 242 288,14 руб. – возникает Постоянная отрицательная разница (в БУ в расходы не включаем в НУ включаем):

- Дт 91.02 на сумму амортизационной премии – 242 288,14 руб. – Проводка по признаку ПР:

Шаг 3. Расчет налога на прибыль с учетом ПБУ 18/02

Проводки, формируемые документом «Расчет налога на прибыль» в 1С 8.2:

Шаг 4. Расчет постоянного налогового обязательства

Постоянная положительная разница приводит к увеличению налога на прибыль в отчетном периоде, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле:

Проверим расчет Постоянного налогового обязательства (ПНО) в 1С 8.2 из нашего примера:

- Постоянная положительная разница составила 242 288,14 руб.;

- ПНО = 242 288,14 * 20% = 48 457,63 руб. Расчет постоянного налогового обязательства произведен правильно.

В связи с тем, что С остаточная увеличивается по НУ на сумму амортизационной премии, то происходит «сторнировка» Постоянного налогового обязательства (ПНО):

- storno ПНО = 242 288,14 * 20% = 48 457,63 руб.

Аналогичная сумма указана в Справке- расчете «Постоянные налоговые активы и обязательства» (меню ).

Шаг 5. Погашение налогооблагаемых временных разниц

В момент начисления амортизации происходит частичное погашение налогооблагаемых временных разниц:

- Погашение налогооблагаемых временных разниц составило 4 038,13 руб. (разница в амортизации между БУ и НУ);

- Ставка налога на прибыль – 20%;

- ОНО = 4 038,13 * 20% = 807,63 руб.

В момент списания остаточной стоимости ОС происходит частичное погашение налогооблагаемых временных разниц:

- Погашение налогооблагаемых временных разниц составило 218 059,36 руб. (разница в остаточной стоимости между БУ и НУ);

- Ставка налога на прибыль – 20%;

- ОНО = 218 059,36 * 20% = 43 611,87 руб.

Общая сумма погашаемого отложенного налогового обязательства:

- ОНО = 807,63 + 43 611,87 = 44 419,50 руб.

Аналогичная сумма указана в Справке- расчете «Отложенные налоговые активы и обязательства» (меню Отчеты – Справки-отчеты – Постоянные и временные разницы ).

Шаг 6. Отражение в регистрах налогового учета реализации основного средства

Отражение в регистре учета хозяйственных операций

В момент отражения операции Реализации основного средства – документ формируются записи в регистре Регистр учета операций выбытия имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

Вся информацию о движении основного средства в 1С 8.2 отражается в Регистре информации об объекте основных средств, то есть в нем указывается стоимость ОС, амортизационная премия, данные о начисленной амортизации и др. В момент отражения операции реализации основного средства – документ Передача ОС формируются записи в регистре Регистр учета операций по движению дебиторской и кредиторской задолженности.

Отражение в регистре формирования отчетных данных

При начисление амортизации по ОС (НУ) в 1С 8.2 формируются записи в регистре Регистр-расчет амортизации основных средств. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Выручка и внереализационные доходы в 1С 8.2 регистрируются в регистре Регистр учета доходов текущего периода. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Расходы, связанные с реализацией ОС в 1С 8.2 регистрируются в регистре Регистр-расчет финансового результата от реализации амортизируемого имущества. Информация, указанная в данном регистре попадает в декларацию по налогу на прибыль.

Шаг 7. Заполнение декларации по налогу на прибыль при реализации основного средства

Для проверки заполнения декларации в 1С 8.2 обратимся к данным ОСВ, сформированной по признаку Налоговый учет:

При реализации ОС заполняется Приложение №3 к Листу 02, в нём отражается информация:

- остаточная стоимость реализованного ОС – 751 093 руб.;

- прибыль от реализации ОС – 53 992 руб:

Общая сумма выручки и внереализационных доходов отражаются в Приложение №1 к листу 02:

- выручка от реализации ОС – 805 085 руб.;

- внереализационные доходы (восстановленная амортизационная премия) – 242 288 руб:

Для целей налога на прибыль амортизационную премию, примененную по основному средству, а также по расходам на его модернизацию (реконструкцию, дооборудование), надо восстановить, только если одновременно выполняются два условия (п. 9 ст. 258 НК РФ, п. 1 Письма Минфина от 13.04.2015 N 03-03-06/1/20848):

1) основное средство продано взаимозависимому лицу. Если ОС передается взаимозависимому лицу по иным основаниям (безвозмездно, в качестве вклада в уставный капитал и т.д.), то восстанавливать амортизационную премию не нужно (Письма Минфина от 28.09.2012 N 03-03-06/1/510, от 15.12.2011 N 03-03-06/1/827);

2) на день продажи ОС с момента его ввода в эксплуатацию прошло менее пяти лет. Это условие распространяется и на амортизационную премию по расходам на модернизацию. Иначе говоря, при продаже ОС старше пяти лет амортизационную премию по расходам на модернизацию восстанавливать не надо - независимо от того, сколько времени прошло с момента модернизации ОС до его продажи.

Амортизационная премия восстанавливается в той же сумме, что была учтена в расходах при ее применении.

Сумма восстановленной амортизационной премии:

1) включается во внереализационные доходы в периоде продажи ОС (п. 9 ст. 258, п. 3 ст. 271 НК РФ);

2) увеличивает остаточную стоимость ОС, учитываемую в расходах при его продаже (пп. 1 п. 1 ст. 268 НК РФ). Таким образом, в этом случае остаточная стоимость ОС определяется по формуле:

В декларации по налогу на прибыль восстановленная амортизационная премия отражается (п. 6.2 Порядка заполнения декларации):

В общей сумме внереализационных доходов по строке 100 Приложения 1 к Листу 02 и строке 020 Листа 02;

Отдельно по строке 105 Приложения 1 к Листу 02.

В бухгалтерском учете амортизационная премия не применяется, поэтому ее восстановление в нем не отражается.

При продаже ОС нужно погасить остаток отложенного налогового обязательства (ОНО), начисленного при применении амортизационной премии. ОНО погашается, так как при продаже ОС все расходы, связанные с его приобретением, полностью учитываются в бухгалтерском учете. ОНО погашается проводкой:

|

Проводка |

Операция |

|

Погашено ОНО |

Если в налоговом учете образовался убыток от продажи ОС, то с суммы убытка нужно начислить отложенный налоговый актив (ОНА), поскольку в этом случае в налоговом учете часть стоимости ОС (убыток) учитывается постепенно, а в бухучете - единовременно. ОНА начисляется проводкой:

Пример. Бухгалтерский учет разниц, возникающих при продаже с убытком ОС, по которому была применена и восстановлена амортизационная премия

ОС со сроком полезного использования 120 месяцев и первоначальной стоимостью 600 000 руб. (без учета НДС) введено в эксплуатацию в январе 2014 г.

В налоговом учете по ОС применена амортизационная премия в размере 30%, она составила 180 000 руб. (600 000 руб. x 30%). Стоимость ОС после применения амортизационной премии в налоговом учете - 420 000 руб. (600 000 руб. - 180 000 руб.), ежемесячная налоговая амортизация - 3500 руб. (420 000 руб. / 120 мес.).

В бухгалтерском учете ежемесячная амортизация составила 5000 руб. (600 000 руб. / 120 мес.).

В бухучете было признано ОНО в сумме 36 000 руб. (180 000 руб. x 20%). ОНО ежемесячно погашалось в сумме 300 руб. (36 000 руб. / 120 мес.).

В январе 2016 г., т.е. через два года эксплуатации, ОС продано взаимозависимому лицу за 400 000 руб. (без учета НДС). К моменту продажи ОС остаток временной разницы из-за применения в налоговом учете амортизационной премии составил 144 000 руб. (180 000 руб. - (5000 руб. - 3500 руб.) x 24 мес.).

В налоговом учете в доходах от реализации признается выручка в сумме 400 000 руб., а во внереализационных доходах - восстановленная амортизационная премия в сумме 180 000 руб. Остаточная стоимость ОС в налоговом учете равна 516 000 руб. (600 000 руб. - 180 000 руб. - 3500 руб/мес. x 24 мес. + 180 000 руб.). В налоговом учете убыток от продажи ОС составил 116 000 руб. (400 000 руб. - 516 000 руб.).

Этот убыток будет равномерно включен в расходы в течение оставшихся 96 мес. (120 мес. - 24 мес.).

Таким образом, на дату продажи ОС в доходах признается 580 000 руб. (400 000 руб. + 180 000 руб.), а в расходах - только 400 000 руб. В результате налоговая прибыль увеличивается на 180 000 руб. (580 000 руб. - 400 000 руб.).

В бухгалтерском учете отражается доход от продажи ОС в сумме 400 000 руб., а в расходах - остаточная стоимость в сумме 480 000 руб. В результате бухгалтерская прибыль уменьшается на 80 000 руб. Следовательно, из-за продажи ОС налоговая прибыль увеличивается по сравнению с бухгалтерской на 260 000 руб. (180 000 руб. - (- 80 000 руб.)). Эта разница складывается из двух величин.

Во-первых, при продаже ОС в бухучете в расходы списывается сумма 144 000 руб., которая в налоговом учете была списана в расходы ранее, в составе амортизационной премии. В связи с этим нужно погасить остаток ОНО в сумме 28 800 руб. (144 000 руб. x 20%).

Во-вторых, в налоговом учете часть остаточной стоимости (убыток от продажи ОС) в сумме 116 000 руб. будет включаться в расходы постепенно, в следующие отчетные (налоговые) периоды. С суммы налогового убытка надо начислить ОНА в размере 23 200 руб. (116 000 руб. x 20%).

Таким образом, эти разницы вместе дают 260 000 руб. (144 000 руб. + 116 000 руб.).

|

Проводка |

Операция |

Сумма, руб. |

|

Январь 2014 г. |

||

|

ОС введено в эксплуатацию |

||

|

Начислено ОНО |

||

|

Ежемесячно с февраля 2014 г. по январь 2016 г. |

||

|

Начислена амортизация |

||

|

Погашено ОНО |

||

|

Январь 2016 г. |

||

|

Признана выручка от продажи ОС |

||

|

Списана накопленная амортизация |

||

|

Списана остаточная стоимость |

||

|

Погашено ОНО |

||

|

Начислен ОНА |

||

Во многих организациях имеются на балансе основные средства различного вида и категорий. Принимается к учету подобное имущество по первоначальной стоимости. Списание происходит ежемесячно одним из разрешенных законодательно способом, закрепленным в действующей учетной политике. Кроме того, разрешено применение установленных амортизационных премий, позволяющих взять в затраты часть имущества сразу. В статье будет рассмотрен расчет и учет амортизационной премии и типовые проводки.

Основные средства субъекта

Большинство хозяйственных субъектов использует в своей текущей деятельности дорогостоящее имущество, целью владения которого является конченое получение прибыли. Речь идет об основных средствах. В отличие от прочих малоценных запасов и материалов, основные средства принимаются к учету и учитываются в расходах следуя особым правилам.

Признаки основных средств:

- Стоимость 1 единицы свыше 100 000 рублей (по отношению к вновь приобретенному имуществу с 2016 года).

- Долговечность использования, то есть участие более чем в 1 производственном цикле, отчетном периоде.

К учету перечисленное имущество принимается в размере его полной стоимости, включая затраты на монтаж, доставку и прочие, исключая косвенные налоги.

В затраты при налоговом и бухгалтерском учетах подобное имущество списывается ежемесячно одним из принятых способом ― амортизацией.

Применение амортизационной премии

Помимо ежемесячных амортизационных списаний допустим и еще один способ списания в затраты потраченных на приобретение ОС средств. Амортизационная премия представляет собой часть стоимости имущества, которую возможно сразу отнести на расходы.

Предельный размер разрешенных к списанию таким образом затрат зависит от вида имущества.

Амортизационная премия и ее размер по видам ОС

| Амортизационная группа | Срок использования имущества | Что входит | Размер амортизационной премии |

| I | 1 ― 2 года | Машины и оборудование | 10% |

| II | 2 ― 3 года | Инвентарь, машины, хоз. насаждения, оборудование | 10% |

| III | 3 ― 5 лет | Сооружения, машины, транспорт, инвентарь | До 30% |

| IV | 5 ― 7 лет | Здания, машины, транспорт, инвентарь | До 30% |

| V | 7 ― 10 лет | Здания, машины, животные, многолетние растения | До 30% |

| VI | 10 ― 15 лет | Сооружения, машины, инвентарь, транспорт, растения | До 30% |

| VII | 15 ― 20 лет | Здания, машины, транспорт, оборудование | До 30% |

| VIII | 20 ― 25 лет | Здания, машины, инвентарь, транспорт | 10% |

| IX | 25 ― 30 лет | Здания, сооружения, транспорт | 10% |

| X | Более 30 лет | Здания, жилища, транспорт | 10% |

Амортизационная премия, согласно принятым нормам НК РФ, не применяется к имуществу, полученному организацией без дополнительных затрат (безвозмездно).

Также существует возможность применить амортизационную премию по отношению к достройке оборудования, модернизации, реконструкции. Размер премии определяется также.

При продаже имущества взаимозависимому лицу до истечения 5 лет после начисления амортизационной премии, принятые ранее в затраты суммы требуется восстановить. Если покупатель ОС не является взаимозависимым лицом, уменьшать финансовый результат от продажи на сумму ранее начисленной премии не нужно.

Ранее это правило относилось к продаже имущества в пользу любых лиц. В соответствии с новыми правилами восстанавливать ранее учтенную амортизационную премию нужно в случае реализации ОС лицам, считающимися взаимозависимыми.

Учет амортизационной премии

Организация обладает правом использовать амортизационную премию в допустимых размерах при вводе имущества в эксплуатацию. Данное положение относится лишь к налоговому учету. По отношению к бухгалтерскому амортизационная премия не применяется.

Для того чтобы у проверяющих органов впоследствии не возникло претензий к плательщику, возможность использования амортизационной премии следует отразить в учетной политике.

Если субъект принял решение применять подобные льготы при вводе в эксплуатацию ОС, сумма имущества должна быть уменьшена при постановке на учет на размер премии (до 10-30%). Расходы будут считаться косвенными, в затраты берутся с периода даты начала последующей амортизации. Как правило, это следующий месяц после введения оборудования (прочего амортизируемого имущества) в эксплуатацию.

Расчет амортизационной премии

Принятая амортизационная премия может применяться вне зависимости от принятого метода списания стоимости ОС. Она исключается из первоначальной стоимости имущества.

Пример. Приобретенное организацией оборудование в декабре 2015 года имело полную стоимость 1 180 000 рублей (с НДС). Относится к IV группе. Принятая учетная политика субъекта позволяет при вводе дорогостоящего имущества в эксплуатацию использовать амортизационную премию в размере 30% от стоимости. Какова будет сумма ежемесячной амортизации, если срок использования приобретенного ОС равен 6 годам? Метод амортизации ― линейный.

Стоимость приобретения без НДС равно 1 000 000 рублей. Размер амортизационной премии ― 300 000 рублей. Имущество принято к учету в размере 700 000 рублей. Размер ежемесячной амортизации равен 700 000 рублей/ (6 лет *12 месяцев) = 9 722,22 рубля.

Учитывая, что применение амортизационной премии в бухучете невозможно, возникают налогооблагаемые временные разницы, в результате которых появляются отложенные налоговые обязательства. Впоследствии они постепенно погашаются за счет того, что ежемесячное списание в бухучете больше, чем в налоговом.

При этом используются следующие проводки (на основе предыдущего примера):

- Дт 20 ― Кт 02 (13 888,90 рублей) ― амортизация по бухучету.

- Дт 68 ― Кт 77 (59 166,67 рублей) ― отложенное налоговое обязательство. Рассчитывается как сумма расходов по налоговом учету (амортизационная премия и амортизация первого месяца в н/у за минусом амортизации в б/у (300 000 +9 722,22-13 888,9)*20% (ставка налога на прибыль) = 295 833,33*20% =59 166,67 рублей).

- Дт 77 ― Кт 68 (4 166,67 рублей) ― ежемесячно погашается первоначальное отложенное налоговое обязательство.

Таким образом после полного списания стоимости принятого в эксплуатацию имущества отложенное налоговое обязательство будет равно первоначальной амортизационной премии.

Что касается имущества, полученного в виде вклада в УК, применять по нему амортизационную премию нежелательно. Минфин придерживается позиции, что это имущество относится к полученным безвозмездно, затраты по его приобретению не были понесены. Мнение арбитражного суда по этой позиции совпадает. Таким образом при начислении амортизационной премии по таким объектам избежать дополнительных вопросов и претензий со стороны контролирующих органов избежать не удастся.

Глава 25 Налогового кодекса РФ позволяет налогоплательщику единовременно учесть часть капитальных затрат в расходах. Как это сделать, - расскажем в статье.

- Удобный сервис журнала "Упрощенка":

Сделать расчет амортизации вы можете в нашей программе «». Все операции проходят в несколько кликов, программа сама считает амортизацию. Акция: бухгалтеров - бесплатно!

Что такое амортизационная премия

Затраты капитального характера, связанные с приобретением, реконструкцией и модернизацией основного средства, формируют его первоначальную стоимость и списываются за счет начисления амортизации.

Согласно п. 9 ст. 258 НК РФ налогоплательщик имеет право единовременно списать на расходы до 10% , а иногда и до 30% суммы произведенных капитальных вложений. Единовременное списание капитальных вложений называется амортизационное премией.

По основным средствам, входящим в первую, вторую, восьмую-десятую амортизационные группы, максимальный размер амортизационной премии составляет 10% от суммы произведенных капитальных вложений. Для третьей-седьмой группы - 30%.

Амортизационную премию можно применять к:

- расходам, связанным с покупкой ОС

- расходам, возникшим в результате достройки, дооборудования, технического перевооружения, реконструкции, модернизации, частичной ликвидации основных средств

Когда воспользоваться амортизационной премией нельзя

С 1 января 2018 года налогоплательщик вправе применить инвестиционный налоговый вычет, суть которого заключается в том, что налог или авансовый платеж по налогу уменьшается на сумму расходов на создание, приобретение, модернизацию (и прочее) объектов основных средств (п.п. 1 – 5 ст. 286.1 НК РФ). К таким основным средствам амортизационная премия не применяется (п. 7 ст. 286.1 НК РФ).

Амортизационная премия также не применяется к:

- основным средствам, полученным безвозмездно (п. 9 ст. 258 НК РФ)

- основным средствам, приобретенным лизинговой компанией для передачи в лизинг (если основное средство учитывается на балансе лизингодателя)

- основным средствам, полученных от учредителя в счет вклада в уставный капитал

Несмотря на то, что прямого запрета на применение амортизационной премии к основным средствам, полученных от учредителя в счет вклада в уставный капитал, нет, применять амортизационную премию к такому имуществу опасно. Связано это с тем, что в п. 9 ст. 258 НК РФ указано, что сумм расходов на капитальные вложения должна определяться согласно статье 257 НК РФ. Но на основные средства, полученные от учредителя в счет вклада в уставный капитал, статья 257 НК РФ не распространяется. Порядок определения стоимости таких основных средств установлено в ст. 277 НК РФ. Следовательно, применив амортизационную премию, налогоплательщик рискует получить доначисления налога при проверке.

Амортизационная премия в налоговом учете

Сумма амортизационной премии, начисленной в отчетном/налоговом периоде, подлежит учету в составе косвенных расходов (п. 3 ст. 272 НК РФ).

Расходы в виде капитальных вложений, предусмотренные п. 9 ст. 258 НК РФ, признаются в качестве косвенных расходов того отчетного/налогового периода, на который согласно с главой 25 НК РФ приходится дата начала амортизации или дата изменения первоначальной стоимости (для модернизации и пр.).

Если компания приобрела основное средство, то согласно п. 3 ст. 272 НК РФ амортизационная премия должна быть списана в состав косвенных расходов в том месяце, на который приходится дата начала амортизации этого основного средства.

Расчет амортизации по объекту начинается с первого числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию (п. 4 ст. 259 НК РФ).

Если компания начисляет амортизацию линейным методом, то в месяце, следующем за месяцем ввода ОС в эксплуатацию, в расходы включается и первая сумма начисленной амортизации, и амортизационная премия.

Амортизация начисляется на стоимость, уменьшенную на величину списанных единовременно капитальных расходов (п. 9 ст. 258 НК РФ).

Пример

В учетной политике компании «Альфа» указано, что амортизация начисляется линейным методом по всем объектам амортизируемого имущества. При осуществлении капитальных вложений, связанных с приобретением основных средств, в состав косвенных расходов единовременно включается 10% от суммы произведенных капитальных вложений.

В январе 2018 г. «Альфа» приобрела и ввела в эксплуатацию станок для производства деталей. Стоимость станка 2 750 тыс. руб. (без НДС). Срок полезного использования 72 месяца. Амортизация начисляется с 1 февраля 2018 года.

- Амортизация = (Первоначальная стоимость – Амортизационная премия) : Срок полезного использования

- Амортизация = (2 750 000 – 275 000) : 72 = 34 375 руб.

В феврале «Альфа» учтет в расходах по налогу на прибыль амортизационную премию и амортизацию, затем (в марте, апреле, мае…) будет учитываться только амортизация, так как амортизационная премия признается единовременно (в нашем случае, это февраль).

Если компания начисляет амортизацию нелинейным методом, то порядок включения амортизационной премии в расходах идентичен линейному методу (в месяце, следующем за месяцем ввода ОС в эксплуатацию). Приобретенный объект ОС после его ввода в эксплуатацию включается в состав соответствующей амортизационной группы по своей первоначальной стоимости за вычетом суммы амортизационной премии.

Расходы в виде амортизационной премии в случаях реконструкции (модернизации) ОС признаются расходами того отчетного/налогового периода, на который приходится дата изменения его первоначальной стоимости. При этом датой изменения первоначальной стоимости признается дата окончания соответствующих работ, подтвержденных соответствующим документом (Письмо Минфина от 09.06.2015 № 03-03-06/1/33417, Письмо Минфина от 29.09.2014 № 03-03-06/1/48511).

Амортизационная премия в бухгалтерском учете

Амортизационная премия в бухгалтерском учете не предусмотрена. Если налогоплательщик применяет к основному средству амортизационную премию, то это приведет к разнице между данными бухгалтерского и налогового учета.

В первом месяце начисления амортизации в налоговом учете расходы будут больше, так как помимо амортизации учитывается также и амортизационная премия. Следовательно, возникает налогооблагаемая временная разница, которая приводит к образованию отложенного налогового обязательства (ОНО).

Для того чтобы отразить разницу формируются проводки:

Дт 68 Кт 77 – начислено ОНО

По мере начисления в бухгалтерском учете амортизации, ОНО будет уменьшаться, так как сумма начисленной амортизации в бухгалтерском учете будет превышать амортизацию в налоговом учете.

Дт 77 Кт 68 – на последнее число каждого месяца снижается сумма ОНО

Восстановление амортизационной премии при продаже ОС

В соответствии с п. 9 ст. 258 НК РФ у налогоплательщика возникает обязанность восстановить ранее признанную в расходах амортизационную премию при одновременном выполнении двух условий:

- компания продает ОС лицу, которое согласно ст. 105. 1 НК РФ признается взаимозависимым по отношению к продавцу ОС

- с момента ввода ОС в эксплуатацию до момента его продажи прошло менее 5 лет

Для целей исчисления налога на прибыль сумма восстановленной амортизационной премии включается в состав внереализационных доходов на дату реализации ОС.

Обратите внимание, что необходимость восстановления амортизационной премии возникает только при продаже объектов ОС. Если объект выбывает по иным основаниям (например, при ликвидации, хищении, передаче на безвозмездной основе и др.), то восстанавливать амортизационную премию не нужно, так как налоговое законодательство не содержит подобных норм (Письмо Минфина РФ от 20.03.2009 № 03-03-06/1/169).

Сегодня подарок на выбор при подписке на «Упрощенку»: мясорубка, гриль, блендер

Сегодня журнал «Упрощенка» дарит подарки на выбор при подписке:

- Электромясорубка ( )

- Электрогриль ( )

- Блендер (

В некоторых случаях восстановление амортизационной премии при продаже ОС является обязательным. При этом возникают разницы между бухгалтерским и налоговым учетом. Как избежать ошибок – читайте в статье.

Компания обязана восстановить амортизационную премию при продаже основного средства. Но не всегда, а только при выполнении определенных условий. При этом возникают сложности определения налогооблагаемой прибыли, а также возникают разницы между бухгалтерским и налоговым учетом. Расскажем, когда и как восстановить амортизационную премию.

Понятие амортизационной премии существует только в налоговом учете. Для уменьшения налоговой базы по налогу на прибыль компания может сразу списать значительную долю стоимости основного средства при вводе его в эксплуатацию. Или после проведения модернизации, дооборудования, реконструкции амортизируемого объекта.

При продаже основного средства амортизационную премию придется восстановить. Но не всегда, премия должна быть восстановлена, если одновременно выполняются два условия (п.9 ст.258 НК РФ, письмо Минфина от 13.04.2015 № 03-03-06/1/20848):

- Основное средство продается взаимозависимому лицу,

- На момент продажи основное средство находилось в эксплуатации менее пяти лет.

Понятие взаимозависимых лиц и их перечень приведен в ст.105.1 НК РФ. Это лица, способные оказывать влияние на деятельность и экономические результаты компании. В первую очередь, это учредители, руководители и их родственники.

Амортизационная премия восстанавливается, когда речь идет о продаже амортизируемого объекта. Если передача имущества происходит по другим основаниям, например, в качестве вклада в уставный капитал или безвозмездно, то восстанавливать премию не нужно (письма Минфина от 28.09.2012 № 03-03-06/1/510, от 15.12.2011 № 03-03-06/1/827).

Для премии, начисленной с капитальных вложений в реконструкцию, дооборудование, модернизацию, действуют такие же правила. Но срок полезного использования считается не с момента модернизации, а с ввода в эксплуатацию основного средства. Если объект эксплуатировался более пяти лет, премию восстанавливать не нужно. Даже если с момента самой модернизации пять лет еще не прошло.

Как восстановить амортизационную премию

Амортизационную премию восстанавливайте в той же сумме, в какой она была начислена. При продаже основного средства восстановленная сумма включается во внереализационные расходы (п.9 ст.258, п.3 ст.271 НК РФ). Восстанавливайте амортизационную премию по шагам:

Шаг 1. Определите остаточную стоимость основного средства. При восстановлении премии остаточная стоимость ОС увеличивается и определяется по формуле:

Шаг 2. Восстановленную сумму отразите в декларации по налогу на прибыль:

- В общей сумме внереализационных доходов (строка 100 Приложения 1 к Листу 02, строка 020 Листа 02),

- Отдельно в строке 105 Приложения 1 к Листу 02.

Шаг 3. Погасите остаток отложенного налогового обязательства, который возник в бухгалтерском учете. Напомним, что понятие амортизационной премии существует только в налоговом учете. А в бухгалтерском учете начисление премии не предусмотрено. Вследствие этого между бухгалтерским и налоговым учетом возникает разница и соответствующее ей отложенное налоговое обязательство. Постепенно оно уменьшается, а при восстановлении премии остаток необходимо погасить бухгалтерскими проводками:

Дебет счета 77 – кредит счета 68

Если в соответствии с учетной политикой компания не применяет ПБУ 18/02, то данный шаг пропустите.

Шаг 5. Этот шаг выполняйте, если при продаже ОС образовался убыток. В бухгалтерском учете он списывается единовременно, а в налоговом – постепенно. В этом случае с суммы убытка начислите отложенный налоговый актив следующей проводкой:

Дебет счета 09 – кредит счета 68

Амортизационная премия при продаже ОС: пример

Объект стоимостью 500 000 руб. (без учета НДС) и сроком полезного использования 120 месяцев введен в эксплуатацию в январе 2017 года. Через два года в январе 2019 года объект продан взаимозависимому лицу по цене 350 000 руб. (без учета НДС).

При вводе объекта в эксплуатацию была начислена премия в размере 20%, т.е. 100 000 руб. В бухучете было признано ОНО в сумме 20 000 руб. (100 000*20%). Ежемесячно оно списывалось в сумме 166,66 руб. (20 000 руб. / 120 мес.).

Ежемесячная амортизация составляет:

- В налоговом учете (500 000 – 100 000) / 120 мес. = 3333,33 руб.,

- В бухгалтерском учете – 500 000 / 120 = 4166,66 руб.

На дату продажи в налоговом учете:

- В доходах признается выручка от продажи ОС – 350 000 руб.,

- Во внереализационных расходах отражается восстановленная амортизационная премия – 100 000 руб.,

- Остаточная стоимость объекта равна 500 000 – 100 000 – 3333,33 * 24 мес. + 100 000 = 420 000 руб.,

- Убыток от продажи составляет 70 000 руб. (350 000 – 420 000). Он будет равномерно включаться в расходы в течение оставшихся 96 месяцев.

В бухгалтерском учете продажа ОС отражается так:

- В доходах признается выручка от продажи объекта – 350 000 руб.,

- В расходах отражается остаточная стоимость 500 000 – 4166,66*24 = 400 000 руб.,

- В бухучете убыток от продажи ОС составляет 50 000 руб. (350 000 – 400 000),

- К моменту продажи ОС остаток временной разницы составил 100 000 – (4166,66-3333,33)*24 мес. = 80 000 руб., поэтому необходимо погасить остаток ОНО в сумме 80 000 * 20% = 16 000 руб. (Д77-К68),

- Поскольку в налоговом учете убыток от реализации будет включаться в расходы постепенно, необходимо начислить ОНА в размере 70 000 * 20% = 14 000 руб. (Д09 – К68).