76 счет бухгалтерского учета — это специальный счет, который используется организациями для проведения расчетов с прочими контрагентами, а также для отражения операций, не подлежащих учету на счетах 60-75. Какие виды операций учитываются на счет 76 и какими проводками они отражаются — об этом Вам расскажет наша статья.

Обычно, количество субсчетов на 76 достаточно велико, их список представлен ниже:

Использование счета 76

Учет на счете 76 осуществляется в случае возникновения ситуаций, не описанных в пояснении к счетам 60-76. К таким операциям, как правило, относят расчеты по выставленным и полученным претензиям и страховым суммам. Также на данном счете проводят учет удержаний согласно судебных, исполнительных и прочих распорядительных документов.

Рассмотрим типовые проводки:

Учет операций страхования

В марте 2015 АО «Максимум» заключило договор со страховой компанией «Статус»:

- предмет договора — страхование помещений производственного цеха №5 на случай пожара;

- сумма страхового возмещения — 741.300 руб.

В августе 2015 в помещении цеха №3 случился пожар. В связи с устранением последствий пожара и необходимостью проведения последующего ремонта помещения, АО «Максимум» были понесены расходы:

- на материалы — 402.500 руб., НДС 61.398 руб.;

- на оплату труда производственных рабочих, которые были заняты устранением последствий пожара и проведением ремонта (в т.ч. страховые взносы) — 241.400 руб.

СК «Статус» осуществила выплату по страховому случаю в полном объеме.

В учете АО «Максимум» данные операции были отражены следующими записями:

| Дт | Кт | Описание | Сумма | Документ |

| 76.01 | Зачисление средств от СК «Статус», полученных в счет погашения задолженности по страховому возмещению | 741.300 руб. | Банковская выписка | |

| 10 | Учтена сумма материалов, затраченных на устранение последствий пожара и проведение ремонта в цеху №5 (402.500 руб. — 61.398 руб.) | 341.102 руб. | Товарная накладная | |

| 19 | Отражена сумма НДС по приобретенным материалам | 61.398 руб | Счет-фактура | |

| Перечислены средства поставщику в счет оплаты за полученные материалы | 402.500 руб. | Платежное поручение | ||

| 20 | 10 | Отражена передача материалов на устранение последствий пожара и проведение ремонта в цеху №5 | 341.102 руб. | Акт списания материалов |

| 20 | (69) | Отражена сумма расходов на оплату труда производственных рабочих, которые были заняты устранением последствий пожара и проведением ремонта (в т.ч. страховые взносы) | 241.400 руб | Ведомость начисления заработной платы |

| 76.01 | 20 | Расходы на устранение последствий пожара и проведение ремонта в цеху №5 списаны за счет полученного возмещения от СК «Статус» (341.102 руб. + 241.400 руб.) | 582.502 руб. | Договор страхования |

| 76.01 | 19 | Расходы по НДС от стоимости материалов списаны за счет страхового возмещения, полученного от СК «Статус» | 61.398 руб. | Договор страхования |

| 76.01 | Отражена сумма полученных доходов в виде разницы между возмещением, полученным от СК «Статус», и затратами, понесенными на устранение последствий пожара и проведение ремонта в цеху №5 (741.300 руб. — 582.502 руб.) | 158.798 руб. | Договор страхования, оборотно-сальдовая ведомость |

76-й счет бухгалтерского учета – это счет, который предназначен для сбора сведений о взаимоотношениях с кредиторами и должниками предприятия, которым свойственен нерегулярный характер и отсутствие связи с основными направлениями деятельности. О том, какие виды операций следует отразить на счете, и как к ним можно применить правила налогового и бухгалтерского учета, расскажем в данной статье.

О предназначении счета

Согласно плану счетов бухучета, утвержденного Приказом Минфина РФ №94н от 31.10.2000, 76-й счет «Расчеты с разными дебиторами и кредиторами» используется для сбора данных.

Собираются данные, связанные с:

- депонированием заработной платы;

- возникающими претензиям по договорам;

- страхованием;

- произведением расчетов по исполнительным документам сотрудников.

Таким образом, данный счет объединяет расчетные операции, которые не подлежат учету на иных счетах.

Это активно-пассивный счет, который предусматривает как дебетовое (задолженность перед предприятием), так и кредитовое сальдо (задолженность непосредственно предприятия).

При образовании баланса учитывают развернутое сальдо по счету:

- остатки по дебету отражаются по строке 1230 «Дебиторская задолженность»;

- сальдо по кредиту – по строке 1520 «Кредиторская задолженность».

В зависимости от осуществляемой учетной политики предприятия, разрешается также отнесение отдельных групп дебиторки (например, нераспределенных страховых премиальных выплат) на иные оборотные активы.

Страхование

Обобщить сведения об операциях относительно страхования и здоровья сотрудников, а также активы предприятия призван субсчет 76/1 «Расчеты по имущественному и личному страхованию».

На данном счете не учитывают взносы в ФОМС, ФСС и ПФ, поскольку их учет осуществляется на счете 69.

Бухучет производимых операций по страхованию подразумевает три этапа:

- начисление платежей;

- перевод денежных средств;

- операции при наступлении страхового случая.

Начисление платежей отображается по Кт 76/1 наряду с затратными статьями. Например, если речь идет о страховании производственного оборудования, данный счет соотносится с производственными счетами следующим образом – Дт 20 (23, 25) Кт 76/1. При страховании активов, которые не используются именно в производстве, платежи отображают в числе иных расходов – Дт 91/2 Кт 76/1. Перечисление представленных к уплате сумм показывается проводкой – Дт 76/1 Кт 51 (50, 52).

Начисление платежей отображается по Кт 76/1 наряду с затратными статьями. Например, если речь идет о страховании производственного оборудования, данный счет соотносится с производственными счетами следующим образом – Дт 20 (23, 25) Кт 76/1. При страховании активов, которые не используются именно в производстве, платежи отображают в числе иных расходов – Дт 91/2 Кт 76/1. Перечисление представленных к уплате сумм показывается проводкой – Дт 76/1 Кт 51 (50, 52).

В соответствии с налоговым учетом, страхование разделяют на добровольное и обязательное. В первом случае расходы учитываются согласно установленным законодательством размерам, во втором – подлежат полному учету.

Как осуществляется учет страхового возмещения

Поступление средств в качестве возмещения по страховому случаю на счет предприятия фиксируется операцией – Дт 51 (50, 52) Кт 76/1.

Далее предусматриваются несколько вариантов:

- если сумма возмещения равнозначна стоимости пострадавшего имущества, покрытие остаточной стоимости реализуется за счет страховки – Дт 76/1 Кт 01 (10, 41, 43);

- если сумма возмещения покрывает стоимость пострадавшего имущества не в полном объеме, возникнет убыток, который можно отнести на иные расходы предприятия – Дт 91/2 Кт 76/1;

- если сумма возмещения превышает стоимость пострадавшего имущества, при списании предприятие получает доход, который подлежит учету в составе прочих – Дт 76/1 Кт 91/1;

- если необходим ремонт, списание расходов происходит за счет перечисленных страховой компанией средств – Дт 76/1 Кт 20 (23, 25, 26).

Страхование сотрудников

Страхование сотрудников

Бухучет данных, которые связаны со страхованием жизни и здоровья сотрудников, производится аналогично таковому по имущественному страхованию.

Отличие может быть только в том, что при произведении сотруднику выплаты, которая была перечислена предприятию страховкой компанией в качестве премии, счет 76/1 будет взаимодействовать со счетом 73.

Как отражаются сведения по претензиям

Если необходимо отразить сведения о выдвинутых контрагентам претензиям, открывают субсчет 76/2. Данный счет, в частности, используется при нарушениях обязательств другой стороной, возникновении замечаний относительно качества и количества поставленной продукции, несоблюдении сроков, выявлении ошибок в документации, прочее.

Кроме того, на данном счете могут быть отражены претензии, предъявленные непосредственно к предприятию.

Ведение бухучета в таком случае – аналогичное. Только в данном случае предприятие выступает в качестве кредитора, а суммы требований относительно иных субъектов сделки кредитуются наряду со счетами учета предмета требования.

Если взыскать претензию невозможно, суммы соответствующих требований списывают со счета в дебет затратных счетов.

Депонирование заработной платы

Отражение депонированных средств (зарезервированной зарплаты сотрудника, которая в силу определенных причин не была перечислена в установленный срок) осуществляется на субсчете 76/4. Начисление сумм по Кт показывается в соотношении с 70-м счетом – Дт 70 Кт 76/4 - сумма заработной платы задепонирована. Выплаты отражаются записями – Дт 76/4 Кт 50 (51) – задепонированная заработная плата произведена.

Помимо основных взаимоотношений с партнерами у хозяйствующего субъекта могут существовать разовые операции самого различного характера - имущественное и личное страхование, претензии, расчеты по исполнительным листам и т. д. Для отражения сведений по операциям с этими дебиторами и кредиторами применяется 76 счет бухгалтерского учета – расчеты с разными дебиторами и кредиторами”.

76 счет бухгалтерского учета это регистр, на котором происходит отражение информации о взаимоотношениях организации с прочими лицами. При этом здесь отражается задолженность самого предприятия, так и имеющиеся долги перед субъектом бизнеса.

Особенностью отражаемых на этом счете операций является то, что они носят второстепенный характер при осуществлении деятельности. То есть эти операции происходят не на регулярной основе и выделять на них субсчета на счетах, где отражаются основные дебиторы и кредиторы организации не имеет смысла. Отсюда следует, что на этот счет относятся те операции, которые нельзя отразить на счетах с 60 по 75.

Прежде всего здесь обобщается информация по имущественному и личному страхованию, при поступлении в организацию претензий, при осуществлении расчетов, связанных с исполнительными производствами в отношении работников компании (алименты, иные удержания и т. д.), а также для отражения операций по депонированию зарплаты (при ее неполучению в срок).

Характеристика счета

Примеры бухгалтерских проводок по счету 76

С данным счетом могут составляться следующие проводки:

| Дебет | Кредит | Название |

| 76 | 20, 23, 29 | Списание части затрат по основному, вспомогательному или обслуживающему производству на прочих дебиторов или кредиторов |

| 76 | 21 | Реализация собственных полуфабрикатов |

| 76 | 28 | Списание потерь от брака |

| 76 | 41 | Возврат товара с браком поставщику |

| 76 | 43 | Отражение задолженности прочего дебитора по отгруженной товарной продукции |

| 76 | 50 | Оплата кредиторской задолженности наличными деньгами из кассы |

| 76 | 50 | Возврат покупателю (прочему кредитору) денежных средств из кассы |

| 76 | 51, 52, 55 | Оплата кредиторской задолженности деньгами с расчетного счета, валютного счета либо со специальных счетов |

| 76 | 60 | Отражена кредиторская задолженность по прочим операциям |

| 76 | 68/НДС | Отражение задолженности по НДС |

| 76 | Произведено депонирование невыданной зарплаты | |

| 76 | 86 | Получены из бюджета средства целевого финансирования |

| 76 | 86 | Произведено начисление членских (вступительных) взносов с товарищество |

| 76 | 91 | Произведено начисление процентов по облигациям |

| 76 | 08 | Списание работ, которые не принесли желаемого результата |

| 76 | 91/1 | Отражение дохода от прочей продажи |

| 76 | 91/2 | Списание дебиторской задолженности, не реальной к взысканию |

| 04 | 76 | Отражена положительная деловая репутация компании |

| 08 | 76 | Отражение затрат на исключительное авторское право по компьютерной программе |

| 76 | Приобретены материалы у прочего поставщика | |

| 15 | 76 | Отражение затрат по заготовке материалов |

| 19 | 76 | Отражение входящего НДС по работам (услугам) прочего кредитора |

| 20 | 76 | Включение затрат по прочим операциям в состав расходов на производство |

| 23 | 76 | Включение затрат по прочим операциям в состав расходов на вспомогательное производство |

| 41 | 76 | Поступление товаров от прочего кредитора |

| 44 | 76 | Включение затрат по прочим операциям в состав расходов на продажу |

| 50 | 76 | Получена оплата от прочего дебитора наличными в кассу |

| 51, 52, 55 | 76 | Получена оплата от прочего дебитора на расчетный счет, валютный счет или специальный счет |

| 57 | 76 | Отражение еще не поступившего перевода от прочего дебитора |

| 58 | 76 | Отражена покупка акций, ценных бумаг |

76 счет бухгалтерского учета - это счет, предназначенный для сбора данных о финансовых взаимоотношениях с должниками и кредиторами предприятия, имеющих нерегулярный характер и не связанных с основными направлениями работы. Наша статья поможет разобраться в том, какие виды операций отражаются на счете, а также прояснит правила их бухгалтерского и налогового учета.

Когда используется счет 76

В соответствии с планом счетов бухучета (приказ Минфина России от 31.10.2000 № 94н) счет 76 «Расчеты с разными дебиторами и кредиторами» применяется для сбора сведений, связанных:

- со страхованием;

- претензиями по договорам;

- депонированием зарплаты;

- расчетами по исполнительным документам работников и т. д.

Таким образом, на нем учитываются все расчетные операции, которые невозможно учесть на других счетах.

Этот счет активно-пассивный, сальдо по нему может быть как дебетовым, так и кредитовым. При этом по дебету отражается долг перед предприятием, по кредиту — долги самого предприятия.

Подробнее об учете дебиторской и кредиторской задолженности читайте в статье .

При формировании баланса учитывается развернутое сальдо по счету 76:

- остатки по Дт показываются по строке 1230 «Дебиторская задолженность»;

- кредитовое сальдо — по строке 1520 «Кредиторская задолженность».

В зависимости от учетной политики, применяемой предприятием, допускается также отнесение некоторых групп дебиторки (например, нераспределенных страховых премий) на прочие оборотные активы (строка 1260).

Страхование имущества

Для обобщения данных об операциях по страхованию жизни и здоровья сотрудников, а также активов компании открывают субсчет 76/1 «Расчеты по имущественному и личному страхованию».

ОБРАТИТЕ ВНИМАНИЕ! На счете 76/1 не учитываются взносы в ПФ, ФСС и ФОМС — их учет ведется с применением счета 69.

Бухучет операций по страхованию включает 3 этапа:

- начисление платежей;

- перечисление;

- операции при наступлении страхового случая.

Начисление платежей показывается по Кт 76/1 во взаимодействии с затратными статьями. Так, если застраховано производственное оборудование, счет 76/1 корреспондирует с производственными счетами:

Дт 20 (23, 25) Кт 76/1 — отнесена на производственные расходы сумма страхового платежа.

Если страхуются активы, не используемые непосредственно в производстве, платежи показывают в качестве прочих расходов:

Дт 91/2 Кт 76/1.

Перечисление предъявленных к уплате сумм отражается проводкой:

Дт 76/1 Кт 51 (50, 52).

Применительно к налоговому учету страхование делят на обязательное и добровольное. Расходы на обязательное страхование учитываются в расходах полностью, на добровольное — в законодательно установленных размерах (ст. 255 НК РФ).

С особенностями учета страховой премии можно познакомиться в статье .

Учет страхового возмещения

Если с застрахованным имуществом происходит что-то, предусмотренное соглашением сторон в качестве страхового случая, фирма вправе затребовать от страховщика возмещение.

На дату принятия страховой компанией решения о выплате делается проводка (пп. 2, 7, 9, 10.2, 16 ПБУ 9/99):

Дт 76/1 Кт 91/1 — начислено страховое возмещение.

Поступление денег на счет (в кассу) фирм регистрируется операцией:

Дт 51 (50, 52) Кт 76/1 — поступила на расчетный счет сумма возмещения.

Потери по страховым случаям будут отражаться по дебету счета 91.2 «Прочие расходы» (пп. 2, 11, 13 ПБУ 10/99).

Подробнее о том, что такое страховая премия, как ее рассчитать, читайте в статье .

Пример

ООО «Гамма» застраховало производственное помещение от пожара. Согласно договору предприятие перечисляло страховой фирме 20 000 руб. ежегодно. Максимальная сумма возможного возмещения составила 400 000 руб.

При этом были сделаны следующие проводки:

- Дт 20 Кт 76/1 — 20 000 руб. (начислена сумма страхового платежа);

- Дт 76/1 Кт 51 — 20 000 руб. (уплачена сумма страховки).

В период действия договора в застрахованном помещении произошел пожар. Страховщик признал страховой случай и согласился полностью перечислить страховую премию.

Проводки следующие:

Дт 76/1 Кт 91/1 — начислено страховое возмещение;

Дт 51 Кт 76/1 — поступило 400 000 руб. на счет в качестве возмещения.

В помещении сделали ремонт, который производился организацией-подрядчиком и обошелся ООО «Гамма» в 236 000 руб. (в т. ч. НДС 36 000 руб.)

Проводки:

- Дт 91/2 Кт 60 — 200 000 руб. (подрядчиком выполнены ремонтные работы);

- Дт 19 Кт 60 — 36 000 руб. (учтен НДС);

- Дт 60 Кт 51 — 236 000 руб. (оплачены работы).

Кроме того, для проведения работ закупили стройматериалы на сумму 118 000 руб. (в т. ч. НДС 18 000 руб.):

- Дт 10 Кт 60 — 100 000 руб. (приобретены стройматериалы);

- Дт 19 Кт 60 — 18 000 руб. (выделен НДС);

- Дт 60 Кт 51 — 118 000 руб. (перечислены деньги за стройматериалы);

- Дт 91/2 Кт 10 — 100 000 руб. (отпущены в производство приобретенные стройматериалы).

Что касается НДС, в случае осуществления ремонта имущества этот налог можно возместить из бюджета в обычном порядке (письмо Минфина РФ от 17.06.2015 № ГД-4-3/10451@). Этой операции будет соответствовать проводка Дт 68 Кт 19.

Страхование работников

Бухучет сведений, связанных со страхованием жизни и здоровья работников, аналогичен учету операций имущественного страхования. Отличие состоит в том, что при выплате работнику суммы, перечисленной фирме страховщиком в качестве страховой премии (если имел место страховой случай), счет 76/1 взаимодействует со счетом 73 «Расчеты по договору страхования»:

- Дт 76/1 Кт 73 — отражена начисленная сумма страхового возмещения, подлежащая выплате пострадавшему сотруднику;

- Дт 51 Кт 76/1 — получено страховое возмещение, подлежащее выплате застрахованному работнику;

- Дт 73 Кт 50 (51) — сотруднику выплачена сумма страховки.

Учет претензий

Для отражения сведений о предъявленных контрагентам претензиях к счету 76 открывается субсчет 76/2 «Претензии». Он используется в случаях, когда со стороны контрагента нарушены какие-либо обязательства, есть замечания к качеству и количеству поставленного товара, не соблюдены сроки, обнаружены ошибки в документах и т. п.

Как правильно предъявить претензию, читайте в материале .

Образец написания претензии ищите в материалах:

Например, в случае обнаружения недопоставки (до того, как ценности приняты к учету) бухгалтер делает записи:

Дт 76/2 Кт 60 — отражена сумма требования.

Если недопоставка обнаружена после приемки, счет по учету претензий дебетуется со счетами МПЗ, товаров и других ценностей, являющихся предметом сделки:

Дт 76/2 Кт 10 (41).

Договором с контрагентом могут быть предусмотрены штрафные санкции (штрафы, пени, неустойки). Тогда счет применяют со счетом 91/1:

Дт 76/2 Кт 91/1 — отнесена на прочие доходы сумма неустойки.

См. также .

Поступление сумм требований отражается проводками:

Дт 51 (50, 52) Кт 76/2 — деньги поступили на счет.

Если требование выставлено самой организации, такие расчеты также отражаются на счете 76/2. Бухучет ведется аналогично, только в данном случае фирма выступает уже не дебитором, а кредитором, а суммы признанных ею требований в отношении других субъектов сделки кредитуются со счетами учета предмета требования: Дт 10 (41) Кт 76/2.

Возможные возражения на претензию смотрите в статье .

Что делать, если невозможно взыскать претензию

В определенных случаях получить суммы неустоек и штрафов невозможно. К таким ситуациям относятся:

- истечение срока давности;

- решение суда;

- ликвидация должника;

- достижение согласия переговорным путем.

Суммы требований списываются со счета 76 на счет средств резерва сомнительных долгов либо на финансовые результаты (п. 77 Положения по ведению бухгалтерского учета, утвержденного приказом Минфина РФ от 29.07.1998 № 34н).

Пример 2

ООО «Гамма» заключило договор купли-продажи материалов с ООО «Дельта» на общую сумму 100 000 руб. ООО «Дельта» не является плательщиком НДС.

В соответствии с условиями договора ООО «Гамма» перечислило аванс 50%:

Дт 60 Кт 51 — 50 000 руб. (выплачен аванс).

После того как материалы доставили покупателю, выяснилось, что товар на сумму 10 000 руб. бракованный. Продавцу выставили претензию на эту сумму:

Дт 76/2 Кт 60 — 10 000 руб. (предъявлена претензия).

Руководство ООО «Дельта» ознакомилось с требованиями покупателя и приняло решение его удовлетворить, но не целиком, а только на сумму 8 000 руб., так как товар на 2 000 руб. бракованным не являлся, замечания покупателя к нему были необоснованными:

- Дт 51 Кт 76/2 — 8 000 руб. (получено по выставленной претензии);

- Дт 60 Кт 76/2 — 2 000 руб. (списана не удовлетворенная продавцом претензия).

Учет дивидендов

Если организация владеет акциями или долями других компаний, она имеет право на получение дивидендов. Для отражения таких операций открывают субсчет 76/3 «Дивиденды».

Начисленные суммы показываются по Кт счета, полученные — по Дт:

- Дт 76/3 Кт 91/1 — причитающиеся дивиденды отнесены на прочие доходы;

- Дт 51 (50, 52) Кт 76/3 — в организацию поступили суммы дивидендов.

Более подробно об учете дивидендов у получателей и плательщиков читайте в статье .

С нюансами выплаты дивидендов можно познакомиться в статье .

О налогообложении дивидендов расскажет статья .

Депонирование зарплаты

Депонированные суммы — денежные средства, являющиеся зарезервированной заработной платой работника, которую он по каким-то причинам не смог получить в назначенный срок. Учитываются такие деньги на субсчете 76/4 «Депонированные суммы».

По Кт показывают начисление сумм в корреспонденции со счетом 70: Дт 70 Кт 76/4 — задепонирована сумма зарплаты.

Выплаты депонированных сумм показывают записями: Дт 76/4 Кт 50 (51) — выплачена задепонированная зарплата.

Если сотрудник компании по каким-то причинам так и не пришел за деньгами, а срок давности по таким выплатам истек, денежные средства приходуются как прочие доходы организации: Дт 76/4 Кт 91/1 — отнесены на прочие доходы суммы невостребованной депонированной зарплаты.

Договоры комиссии

Расчеты по договорам комиссии также ведутся в бухучете с применением счета 76. При этом аналитический учет осуществляется по каждому договору в отдельности. Комитент — продавец товаров делает следующие проводки:

- Дт 45 Кт 41 — товары переданы комиссионеру;

- Дт 76 Кт 68 — выделен НДС по авансу, полученному комиссионером от покупателя;

- Дт 76 Кт 90 — выручка получена комиссионером;

- Дт 90 Кт 45 — списаны проданные товары;

- Дт 90 Кт 68 — начислен НДС на сумму выручки;

- Дт 68 Кт 76 — НДС с аванса к вычету;

- Дт 44 Кт 76 — комиссия посредника отнесена в расходы на продажу;

- Дт 19 Кт 76 — выделен НДС с суммы комиссии;

- Дт 68 Кт 19 — НДС с комиссии к вычету;

- Дт 51 Кт 76 -— поступили деньги от комиссионера.

ОБРАТИТЕ ВНИМАНИЕ! Выручка по таким договорам признается в полном объеме, то есть не уменьшается на комиссию и доп. доход посредника.

О том, как правильно учесть НДС и оформить документы при посреднических операциях, читайте в статье .

При заключении агентских договоров бухгалтерский учет также ведется с использованием счета 76. Подробнее вы можете прочитать в статье .

Договоры лизинга

Порядок учета операций по договорам лизинга зависит от того, где числится предмет финансовой аренды: на балансе фирмы-получателя или лизингодателя.

Если объект находится на балансе лизингодателя, организация-лизингополучатель показывает такое имущество как арендованное на забалансовых счетах. Формируются записи:

- Дт 76 Кт 51 — выплачен авансовый платеж;

- Дт 001 — объект принят к учету;

- Дт 20 (26, 44) Кт 76 — лизинговый платеж к уплате;

- Дт 19 Кт 76 — НДС с платежа;

- Дт 68 Кт 19 — НДС к вычету;

- Кт 001 — списан предмет финансовой аренды по окончании договора.

Подробнее о бухгалтерских проводках у лизингодателя и лизингополучателя читайте в материале .

Если в соответствии с договором имущество ставится на баланс лизингополучателя, организация учитывает предмет финансовой аренды как ОС. В этом случае первоначальной стоимостью будет сумма всех перечислений, отраженных в договоре, в том числе авансового, регулярных текущих платежей, а также выкупной платы, если она предусмотрена.

Итоги

Таким образом, счет 76 необходим для учета операций, которые не носят в организации регулярного характера. Он подходит для учета претензий, расчетов по страхованию и дивидендам, посреднических договоров, депонированной зарплаты, договоров финансовой аренды.

Счет 76 бухгалтерского учета — это активно-пассивный счет«Расчеты с разными дебиторами и кредиторами», аккумулирует информацию о расчётах по операциям с дебиторами и кредиторами, не относящимся к счетам 60-75, например — по суммам, которые организация удерживает из оплаты труда работников на основании исполнительных документов. С помощью типовых проводок и наглядных примеров рассмотрим специфику использования счета 76, его субсчета 76.05, 76.09 и 76 АВ, а также особенности отражения операций по счету 76: по учету НДС по предоплате, услуг ЖКХ и продажи квартиры работнику.

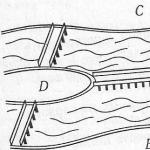

Субсчета счета 76 «Расчёты с разными дебиторами и кредиторами» представлены на рисунке:

Обособленно ведется учет по счету 76 в рамках группы взаимосвязанных организаций (сводная бухгалтерская отчетность).

Типовые проводки по 76 счету

Основные проводки по счёту 76 «Расчёты с разными дебиторами и кредиторами» сформированы в таблице:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 76 | 01/03/04/ | Списание потерь по страховым случаям | Договор страхования |

| 76 | 20/23/25 | Предъявление претензий к подрядчикам за брак /простои; | Претензия |

| 76.02 | 60 | Оформление претензии поставщику/подрядчику | Претензия |

| 76 | 73 | Отражение суммы страховых возмещений работнику | Договор страхования |

| 76 | 51 | Перечисление получателю удерживаемой суммы с работника | Исполнительный лист |

| 10/43/11 | 76.09 | Приобретение кормов/продукции/животных у населения | |

| 60.02 | 76 | Отражение невозмещенной части претензии | Акт согласования разногласий |

| 51 | 76 | Поступление средств от страховой компании, в счёт погашения задолженности по страховому возмещению | Банковская выписка |

Примеры проводок по субсчетам 76 счета

Пример 1. Отражение НДС по предоплате по счету 76.АВ

Для отражения НДС по предоплате по субсчету 76.АВ бухгалтер ООО «Весна» сформировал следующие проводки:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 51 | 62.02 | 47 200 | Получен аванс от ООО «Лето» | Банковская выписка |

| 76.АВ | 68.02 | 7 200 | Начислен НДС (аванс) | Счёт, книга продаж, платёжное поручение |

| 62.01 | 90.01 | 47 200 | ООО «Весна» отгрузила товар | Расходная накладная |

| 90.03 | 68.02 | 7 200 | Начислен НДС (реализация) | Расходная накладная, счёт |

| 62.02 | 62.01 | 47 200 | Предварительная оплата зачтена | Бухгалтерская справка-расчёт |

| 68.02 | 76.АВ | 7 200 | НДС принят к вычету (реализация) оплачена авансом) | Счёт, книга продаж |

Пример 2. Проводки по услугам ЖКХ по счету 76.05

Рассмотрим проводки по услугам ЖКХ между УК и жильцами по субсчету 76.05 в таблице:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 76.06.01 | 76.05.01 | 4 000 | Начислены коммунальные платежи | Счёт |

| 76.06.01 | 86 | 1 500 | Взносы на содержание и ремонт и прочие целевые | |

| 76.06.01 | 60 | 5 500 | Отражение задолженности перед поставщиком услуг | Договор, акт выполненных работ |

| 51 | 76.06.01 | 5 500 | Поступление оплаты от квартиросъемщика | Банковская выписка |

| 60 | 51 | 5 500 | Оплачено поставщику | Платёжное поручение |

Пример 3. Проводки по продаже квартиры работнику по счету 76.09

Предположим, Хлебцов А.И. является очень ценным работником ООО «Осень». В дополнительном соглашении к трудовому договору прописано условие, что Хлебцов может купить у ООО «Осень» квартиру дешевле покупной цены при условии, что он отработает в компании минимум 5 лет и 4 года после покупки квартиры.

Бухгалтер ООО «Осень» сформировал следующие проводки по продаже квартиры работнику по субсчету 76.09:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 76.09 | 51 | 3 000 000 | Хлебцов А.И. оплатил стоимость квартиры ООО «Осень» | Платёжное поручение |

| 41 | 76.09 | 3 500 000 | Принята на учёт квартира | Акт приёма-передачи |

| 51 | 73 | 3 000 000 | Поступили денежные средства от Хлебцова А.И. | Банковская выписка |

| 73 | 91.01 | 3 000 000 | Оформлена передача квартиры собственнику | Акт приёма-передачи подписан |

| 91.02 | 41 | 500 000 | ООО «Осень» списало стоимость проданной квартиры | Акт приёма-передачи |